目次

自社ローンを組んで車を購入したいと思っている方は、ローン審査で何をチェックされるのか気になっているのではないでしょうか。

勤務先に在籍確認をされ、ローンのことが周囲に知られてしまう不安もあるかもしれません。しかし、自社ローンの審査で在籍確認を行うケースはほとんどないようです。

この記事では、ローンを組む際にはどのような点を審査されるのか、何に注意したほうがよいのかなど、詳しく解説します。

- 自社ローンの審査の際に、在籍確認が行われるケースはほとんどありません。

- 在籍確認がない代わりに、保証人を求められたり頭金が必要になったりすることがあります。

- 自社ローンの審査では、年収・職業・勤続年数などをチェックされます。

- 自社ローンの審査で虚偽の申告は禁物です。販売店に見抜かれると信頼を失い、ローンを組めなくなります。

- 自社ローンに通過しやすくするためには、車の選び方などいくつか意識するべきコツがあります。

- 自社ローンの完済まで車は販売店のものであり、滞納を防止するための対策として車にGPSを取り付けることもあります。

自社ローンで在籍確認が行われることはほとんどない

ローンで車を購入したいけれど、ローンを組む際の在籍確認で職場に連絡をされてしまうのはなんとなく嫌だなと思っている方は多いでしょう。ローンを組もうとしていることが職場の人にバレてしまうのは、できれば避けたいところです。

しかし、実は自社ローンの場合、在籍確認が行われるケースはほとんどありません。

では、どのような項目を審査されるのでしょうか。詳しく見ていきましょう。

在籍確認とは?

ローンを組む際の審査項目の一つに、「在籍確認」があります。ローン申込者の返済能力を調べる判断材料として、申告した職場で本当に働いているかどうかを確認するためのものです。

在籍確認の結果、ローン申込者が本当にその職場で勤務していると確認できれば、「継続して一定の収入があるため、ローンの返済能力はあるだろう」と判断してもらえます。

逆に、もしも在籍が確認できなかった場合には虚偽申告と判断され、ローン審査は通らないでしょう。

在籍確認の方法には、電話と書類提出による確認方法の2通りがあります。どちらの確認方法を取るかはローン会社の規定により異なりますが、電話による在籍確認のほうが一般的です。

電話による確認では、ローン業務の担当者がローン申込者の申告した勤務先へ直接電話をして在籍していることを確かめます。書類提出による確認では、ローン会社が定める書類に必要事項を記載して提出すると在籍の確認をしてもらえます。

正社員として勤務している場合だけでなく、パートやアルバイトで勤務の場合にも在籍確認は行われるため、その心づもりをしておきましょう。

電話による在籍確認で聞かれる内容は、氏名や生年月日といった簡単なものです。ローン会社から「〇〇さんはいらっしゃいますか?」といった電話がありますが、その際にもしも不在だった場合も問題はありません。

「〇〇はただいま席を外しております」のような返事があれば、「今現在は不在だけれど、在籍はしている」と確認が取れたことになり、これで在籍確認は完了です。

ローン会社が電話をかけるときには個人名で名乗るケースが多く、職場の人にローンのことがバレる心配はないでしょう。銀行ローンの場合には、基本的には銀行名を名乗ります。

自社ローンにおける在籍確認について

自社ローンを検討している方にとって、ローン審査で職場に連絡が来てしまうのかどうかは気になるところでしょう。

そこで、自社ローンの場合には電話による在籍確認が本当にないのか、ないのであれば代わりにどのようなことを求められるのかについて解説します。

販売店によっても多少異なりますが、基本的に自社ローンの審査の際には在籍確認は行われません。自社ローンは販売店が独自の審査基準を設けて審査しており、また申込者の現在の状況を重視しています。在籍確認以外の方法を使って審査が行われるのです。

ただし、なかには在籍確認を行う販売店もあるため、念のためローンの審査を申し込む段階で確認しておくとよいでしょう。

勤務先の会社名や勤続年数、年収などについては書類で確認されます。もちろん、電話による在籍確認がないからといって虚偽の申告をしてはいけません。

電話での在籍確認がない代わりに、ほとんどの自社ローンでは連帯保証人が必要です。自社ローンは販売店が車両の代金を立て替えた形になっており、車の購入者は販売店に対して車両代金を分割で返済します。

返済が滞ってしまうと販売店にとっても負債を抱えることになるため、リスクを軽減できるように販売店は連帯保証人を求めているのです。

ただ、連帯保証人を頼める人がいないケースも少なくないでしょう。一部の販売店では、連帯保証人なしで自社ローンを組めるプランを用意しています。場合によっては、そのような販売店に相談してみるとよいかもしれません。

自社ローンを申し込んだ際の在籍確認がない代わりに、頭金の支払いが必要になる販売店もあります。車両価格が基準より安い場合などは頭金を取らない販売店もありますが、ある程度の価格以上であれば頭金の支払いを求められるケースが多いでしょう。

頭金を支払うことで、月々の返済額は抑えられます。販売店にとっても返済が滞るリスクを軽減できるため、初回に頭金の支払いを求めているのです。

自社ローンの利用を考えたときには、頭金をどのくらい用意しなくてはいけないのかも確認してみてください。

自社ローンで審査対象となる項目

自社ローンを申し込んだ際に在籍確認を受けなくてはいけないケースはほとんどありませんが、審査が何もないわけではありません。自社ローンの審査基準は販売店ごとに多少異なりますが、次の項目は審査の対象になるでしょう。

審査結果が不安だからといって、嘘はつかないようにしてください。

現在の年収は必ず聞かれる項目であり、審査時に特に重視されるポイントです。きちんと返済する能力があると判断できなくては、販売店としてもリスクとなるため審査を通せないでしょう。

年収に対して購入希望の車の価格があまりに高額な場合には、審査に通りません。逆に、過去に自己破産などの金融事故を起こしている場合であっても、現在は継続的に収入があると証明できれば審査に通る可能性はあります。

銀行ローンが難しい方でも、自社ローンであれば組める確率が高いでしょう。

職業は、今後も継続して安定した収入が見込めるかどうかの判断材料です。例えば、自営業よりも大手企業の正社員のほうがローン審査に通りやすいでしょう。公務員も、安定した収入があると判断されて審査に通る可能性が高くなります。

ただし、自営業者やフリーランス、契約社員などの方も、銀行ローンと比べると審査に通りやすい傾向です。銀行ローンが組めず車の購入を諦めていた方も、自社ローンの相談をしてみることをおすすめします。

勤続年数の長さも、収入の安定性を示すポイントです。同じ会社に長く勤めている方であれば、今後も安定した収入があるだろうとプラスの評価をされて審査に通りやすくなります。

勤続年数が短い方、転職したばかりの方などは、審査が厳しくなるかもしれません。ただし、銀行ローンやディーラーローンよりは柔軟に判断してもらえます。勤続年数が短い場合も、一度相談してみるとよいでしょう。

自社ローンの審査で嘘をついてバレる理由

どうしても車が欲しいあまりに、申し込み内容を少しごまかしてしまおうと思う方もいるでしょう。しかし、ローン審査の際に嘘をつく行為は決してしないようにしましょう。

嘘をついても、審査の過程でバレてしまいます。そして、嘘がバレて信頼を失うと、車の購入は不可能になるかもしれません。

嘘は、次のような理由からバレてしまいます。

自社ローンの申し込みの際には、自分で申告して記載する箇所と給与明細や源泉徴収票、確定申告書などの書類を提出して確認してもらう箇所があります。自己申告の箇所で嘘をついていても、提出した書類の内容とズレていると信頼が損なわれ問題視されてしまうのです。

申告した内容についてより詳しく調べられ、もしも嘘をついていたことが発覚すると審査通過は限りなく無理になってしまうでしょう。年収などはさまざまな提出書類からも把握できるため、正直に申告するようにしてください。

自社ローンの場合、基本的には在籍確認をしない販売店が多い傾向です。しかし、なかには勤務先に電話をして在籍しているかどうかの確認を取る販売店もあります。

虚偽の申告をして、実は在籍していないとバレてしまった場合には、審査通過は不可能です。離職後すぐの場合なども、ごまかさずに正確な情報を申告するようにしてください。場合によっては、退職のタイミングを考え直してもよいかもしれません。

「少しくらい嘘をついてもバレないかも」と思っていても、販売店はこれまで様々なケースに対応してきた経験があります。説明が曖昧だったり矛盾している点があったりすると、違和感を見抜いてより詳しい説明を求められるでしょう。嘘をついていると判断されれば、信頼は失われます。

自社ローンに通過するには、販売店との信頼関係が重要です。面接の際に「この人物であればローンを組んでも問題なく返済してもらえる」と信頼できた場合にのみ審査に通過できるため、信頼を損ねる行動は取らないようにしましょう。

自社ローンの通過率を上げるコツ

自社ローンの審査に通過するために嘘をつく行為は許されませんが、ローンに通過しやすいコツを知って実践することはおすすめです。次のようなポイントを意識すると、自社ローンの通過率を上げられるでしょう。

ローンの申し込み前にぜひ確認してください。

自社ローンのなかには保証人なしでローンを組めるプランもありますが、やはり保証人を用意したほうがローンの通過率が上がります。何か問題が起きて返済が難しくなった場合には保証人が代わりに返済すると事前に約束できたなら、販売店の信用を得やすいでしょう。

購入者自らが保証人を用意できない場合、販売店によっては保証会社の利用を認めることもあります。保証会社へ支払う手数料が発生しますが、ローンの審査は通過しやすくなるためメリットは大きいでしょう。

身内に保証人を依頼する大変さを考慮すると、保証会社は便利です。

車の頭金を事前に用意しておくことは、ローンの総返済額を下げるためだけでなく販売店に対してローンを返済する意欲があると示すためにも有効です。自社ローンに通過するには販売店との信頼関係も重要ですが、頭金をしっかり用意したうえで購入の相談ができれば審査を有利に進められるでしょう。

ローン開始後の生活も考えて無理のない範囲で大丈夫ですが、いつか車が欲しいと考えているのであれば少しでも頑張って貯金されることをおすすめします。数万円程度でもよいため、ぜひ頭金を用意してみてください。

自社ローンの申し込み時には、他社でのローンについても申告しなくてはいけません。もし他にもローンの残債があるのなら、自社ローンの申し込みをする前にできるだけ減らしておきましょう。

車以外にも借入がある状態は、ローンの審査に不利になります。「自社ローンを組んだときに本当に返済してもらえるのか?」と販売店に心配されて、審査が厳しくなるのです。できれば完済が望ましいですが、完済は無理でもある程度減額させておくことをおすすめします。

ただし、申告内容をごまかしてしまうと信頼を失うため、正直に申告してください。

自分が本当に欲しいと思える車を選ぶことは大切ですが、返済時の負担をきちんと考えて車の価格を見たうえでの選択も重要です。現在の自分の年収に対してあまりに高額な車を希望してしまうと、ローンの返済がきつくなるだけでなくそもそもローンの審査に通りません。

自社ローンの審査に合格するためには、現実的に無理なく返済できる価格の車を選ぶことがポイントです。場合によってはグレードを下げるなど、販売店とも相談しながら決めるとよいでしょう。

自社ローンを組む際の注意点

銀行ローンやディーラーローンよりも審査に通りやすいとされる自社ローンですが、他のローンにはない注意点もいくつかあります。ローンを組む前に、自社ローンだからこその注意点についても把握しておいてください。

例えば、自社ローンで車を購入した場合には次のような特徴があります。

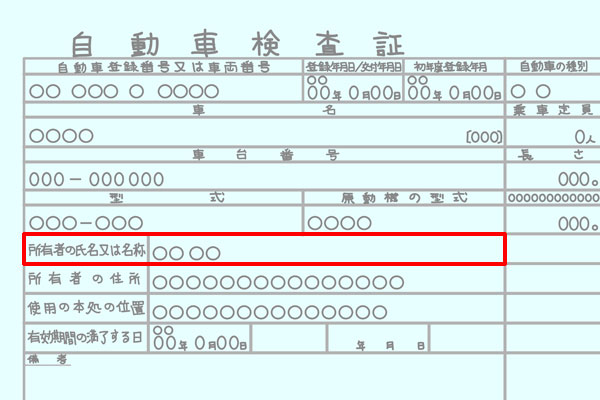

自社ローンは、先に販売店が車の代金を立て替えて購入した形になっています。そのため、この時点で車の名義は販売店にあり、ローンを組んで車が自分の手元にきた後も名義は販売店のままです。

その後、立て替えてもらっていた分の代金を販売店へ返済し、完済できた段階でようやく車の所有権が自分のものになります。この際、名義変更の手続きが必要になるため忘れないようにしましょう。

もし、返済が終わる前に事情ができて車を売却したいと思っても、販売店名義の車のため売却することはできません。

販売店によっては、車にGPSを取り付けて車両の位置管理を行うケースもあります。ローンが完済するまで車は販売店のものであり、もし返済の遅れなどがあると販売店にとっても大きなダメージとなるでしょう。そのため、滞納を防ぐ対策として車の位置情報を常に管理しているのです。

滞納時には、車の位置を追跡して、場合によっては車を差し押さえることもあります。返済が難しい状況に陥ったときには、逃げようとせず早めに販売店に相談してください。

まとめ

カーリースに関してのエキスパート集団です。カーリースに関する様々な疑問にお答えしていきます。