目次

住宅ローンは数あるローン契約のなかでも、毎月の負担金額がとくに大きい支払いです。早く完済しようとして返済期限を短く設定したり、借り入れ上限いっぱいの家を購入すると、滞納のリスクが上がります。

住宅ローンの滞納はクレジットカードや車のローンよりも処罰の内容が厳しく、最悪の場合自宅を失う可能性もあります。

この記事では、住宅ローンを滞納するリスクと、信用機関のブラックリストとの関係について解説します。

住宅ローンを滞納するとブラックリストに載る

結論として、住宅ローンには信用機関が契約に関わっているため、滞納すると信用機関のブラックリストに掲載されます。

厳密には「ブラックリスト」という類は信用機関に存在せず、「事故情報の登録」という形を取られるのが一般的です。これを世間一般で「ブラックリスト」と呼んでいます。

ブラックリストに登録されると約5年〜10年は信用機関に残り続け、その期間中は各種ローンや契約における審査や分割払いといった特定の支払い方法を利用できなくなる可能性があります。

これから何かのローン契約や大きな買い物を考えている方は、ブラックリストの登録を極力避けなければなりません。

ブラックリストとは?

ここからは、そもそも支払いの滞納によるブラックリストに登録について紹介します。

前述したように、厳密にはブラックリストではなく「事故情報の登録」や「金融事故」とも呼びますが、世間一般でいわれるブラックリストは「信用機関」によるものを指す場合がほとんどです。

ブラックリストとは、信用情報機関の事故情報リストです。

ここでいう信用機関とは、具体的に以下の3つが挙げられます。

- CIC(株式会社シー・アイ・シー)

- JICC(株式会社日本信用情報機構)

- JBA(一般社団法人全国銀行協会)

クレジットカード料金・カーローン・住宅ローンといった各種支払いを滞納すると、滞納先の会社を通じて上記の信用機関に事故情報が共有されます。

これらの機関はローンの借入れやクレジットカードの発行など個人の信用力(支払い能力のこと)を判断するために、金融機関と情報を共有しています。

例えば、クレジットカード会社で支払いを滞納し、ブラックリストに登録されると、別のローン会社で住宅ローンを組むときに不利になります。

事故情報の登録基準は公表されておらず、一般には2ヶ月以上の滞納または短期の滞納の繰り返しが条件といわれています。

原則として最初の支払い期日から数日以内に支払えば、ブラックリストに登録されることはありません。問題なのは滞納が長期にわたって続いた場合や、本人と連絡がつかない場合です。

一定の滞納期間を過ぎると、クレジットカードは利用停止、カーローンは車の引き上げ、住宅ローンは物件を強制的に競売にかけられます。

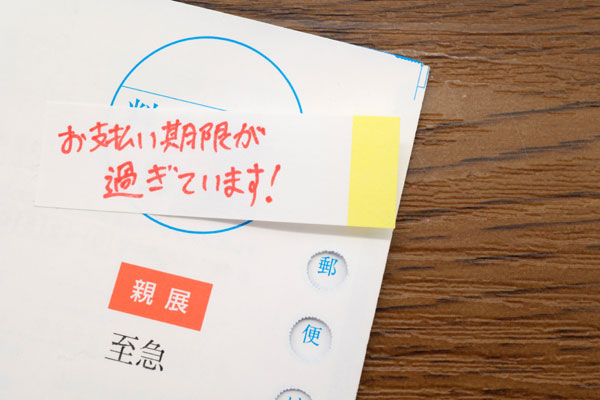

住宅ローンの場合は滞納3ヶ月目に突入すると、ローン会社から「期限の利益の喪失通知」が届きます。

これは「滞納分を早急に支払わないと住宅ローンの残り分も含めて一括で請求する」「分割払いしていた分の契約が無効になって残金を一括請求する」という意味です。

この時点で滞納分を一括で返済できなければ、ローン残高をすべて請求され、自宅を担保として競売にかけられてしまいます。

ほとんどの場合はローン残高を払える能力がないため、そのまま自宅を失ってしまうのです。

また、競売の価格は通常より安いといわれており、自宅を売却した金額でローン残高を完済できる可能性は低いといえます。

さらに、ブラックリストに登録されることは不動産契約の審査においても不利なため、契約できる賃貸物件にも大幅な制限がかかります。

大規模な滞納を一度経験すると、その後の支払いにおいても大きなペナルティを科せられます。

具体的な内容は以下の通りです。

- カードローンの審査に通りにくい

- カーローンの審査に通りにくい

- 不動産の賃貸契約に通りにくい

- キャッシングができない

- 分割払いができない

- クレジットカードを発行できない

ブラックリストに登録されると上記のペナルティが5年〜10年間続くため、購入できるものに大幅な制限がかかります。

期間別に住宅ローン滞納のリスクを解説

ここからは、住宅ローンの返済を滞納した場合に起こり得るリスクについて解説します。

住宅ローンの滞納によるペナルティは、他のローン契約よりも重いため、最優先で支払う必要があります。

住宅ローンをおよそ1ヵ月程度滞納すると、ローン会社から督促状が届きます。滞納期間がおよそ1ヵ月程度におよぶと「遅延損害金」が発生し、本来の返済金額よりも数%ほど高い金額を支払わなければなりません。

督促状が来るタイミングに関しては、契約中のローン会社によって判断が異なり、1ヵ月で来る場合もあれば2ヶ月程度で通知される場合もあります。

遅延損害金はいわゆる「延滞金」にあたるもので、支払期日の翌日以降、1日ごとに発生する料金のことです。遅延損害金は、借り入れ金額に遅延損害金利率と遅延日数を用いて算出されます。

なお、最初の督促状が来るときにブラックリストに登録される可能性は低いといえますが、基準は住宅ローン会社によって判断が異なります。

住宅ローンの滞納期間が3ヶ月を超えると、高確率でブラックリストに登録されます。この時点で各種ローン契約、不動産契約、分割払いといった支払い方法に大幅な制限をかけられます。

そして、このあたりで「期限の利益の喪失通知」が自宅に届きます。通知が届いた時点で滞納分を全て一括で返済できなければ、ローン残高を一括で請求され、自宅は競売にかけられます。

その後、裁判所から「競売開始決定通知書」が自宅に届き、裁判所執行官による現地調査が実行されます。この時点で自宅の競売価格を決定されますが、一般には購入価格の6割程度が相場です。

現地調査と競売が終わると、強制退去が執行されます。これは次の引っ越し先が見つかっているかどうかに関わらず、強制です。

このような事態にまで発展することは絶対に避けなければなりません。

ローンの支払いが難しい場合の対処法

ここからは、ローンの支払いが難しい場合の対処法を紹介します。

住宅ローンの滞納は最終的に自宅を失うリスクを伴うため、競売にかけられる前に対処しておかなくてはなりません。

ローンの支払いが難しい場合は、契約中のローン会社や金融機関にリスケジュールを相談しましょう。

リスケジュールとは、住宅ローンの返済方法を一度見直して、返済期間や返済額の設定を調整することです。

リスケジュールに応じてくれるかはローン会社にもよりますが、一定期間だけ利息の支払いのみに変更したり、返済期間を5年〜10年延長してくれる場合があります。

ただし、ローン契約の最大期間は35年なため、それを超えて45年や40年にはできません。

借り換えは、他の金融機関のローン契約に乗り換えることです。金利が安い、もしくは返済期限が長いローンに借り換えをすることで、月々の返済金額を大幅に抑えられます。

その代わり、返済期間が長くなる分、最終的に支払う金額が大きくなる点にはご注意ください。

債務整理とは、住宅ローンの返済が不可能と判断した場合に、返済金利の免除や元本の減額を行う制度の総称です。

債務整理には「任意整理」「個人再生」「自己破産」の3つの方法があります。

任意整理とは、弁護士や司法書士に依頼をして、債務者の代わりに借り入れ先のローン会社と交渉してくれる制度です。交渉がうまくいけば利息や遅延損害金を免除、月々の返済額の減額に応じてもらえます。

個人再生は、裁判所に申請して借り入れ金額を大幅に免除できる制度です。この方法を使えば住宅ローンの返済額を大幅に減らせますが、その代わりに住んでいる家は手放さなくてはなりません。

自己破産とは、保有している全ての財産を売却し、売却金を債務の一括返済に充てる方法です。自宅から車まであらゆる財産をすべて売却しなければならないため、こちらは最終手段といえるでしょう。

いずれの方法も滞納による競売よりはいくらかましなものの、金銭的に大きなダメージを伴う点には変わりありません。原則は滞納する前に借り換えやリスケジュールを行うのが最善手です。

任意売却とは、自宅を競売したとしても住宅ローンの返済分に満たないと判断されるとき、契約のローン会社からの合意を得たうえで一般の売却を行える制度です。

競売の売却価格は相場の6割程度といわれるため、任意売却を事前に選択することで、より多くの金額をローン残高に割り当てられます。

ただし、自宅の減価償却や状態によって任意売却でもローン残高におよばない可能性があります。自宅を手放すことに変わりありませんが、返済による精神的なストレスからは解放されます。

住宅ローンを滞納しない家計を作るコツ

ここからは、住宅ローンの滞納を避けるためのコツを紹介します。

「毎月の支払いを忘れてしまう」「返済額がキツくなってきた」といった方は、以下の方法をお試しください。

スマートフォンには「リマインド」という機能が存在します。これは指定した日付や時間に特定のメッセージの通知を予約してくれるものです。

支払い期日の数日前にリマインドを設定しておくことで、払い忘れを防止できます。

スマートフォンなら常に身につけているため、ほぼ確実に支払いができます。ただし、リマインドの通知事態をマナーモードやナイトモードでオフにしていると、効果がありません。

返済額が家計に大きな負担をかけている場合は、家計の収支を見直しましょう。

近年は相次ぐ値上げにより、収支バランスが崩れている家庭も珍しくありません。一度家計の状況を把握して、日々の生活に余裕がもてるよう改善に努めましょう。

最も手早く節約できる項目として挙げられるのは「娯楽費」「光熱費」「食費」の類です。

これらは今日からでも対策できるため、取り急ぎ対策が必要な方は上記の項目の節約に取り組みましょう。

例えば、夏場はエアコンではなく扇風機を使う、食費は外食を控えるといった方法が挙げられます。

また、費用を大きく削減する必要がある場合は「保険料「携帯料金」「サブスクリプションサービス」「車」の項目を見直すことで大幅な節約効果が望めます。

この中でも車は、維持費に大きな費用がかかる項目です。各種税金・ガソリン代・駐車場代・車検代など、とにかく維持にお金がかかります。

車種を変えたり、売却すると生活費に余裕が生まれるため、状況によっては車の売却も視野に入れてよいでしょう。しかし、代替の移動手段がない場合は他の項目を優先するのをおすすめします。

住宅ローンの他にも車のローンを契約している場合は、ローンの借り換えやリスケジュールを検討しましょう。

仮に住宅ローンの金融機関がリスケジュールに応じてもらえない場合でも、カーローンなら可能かもしれません。また、ローンの借り換えはカーローンでもできるため、金利が安く借り入れ期間を延ばせるローンを探しましょう。

ただし、借り換えやリスケジュールをしても今後の支払いが厳しそうなら、車の売却を視野にいれなければなりません。

一般に車よりも住宅のほうが優先度は高いため、万が一どちらかを手放すなら車になるでしょう。

住宅ローンとあわせて注意したい3つのローン

ここからは、住宅ローンのほかに滞納に注意したいローン契約について紹介します。

以下のローンも滞納することでブラックリストに登録され、最終的に差し押さえや引き上げといった展開が起こり得ます。

自動車ローンとは、いわゆるカーローンのことで、車の購入にかかる諸費用を分割で払う契約です。

カーローンは銀行・信用金庫のタイプの「マイカーローン」と販売店が独自に設定している「ディーラーローン」の2種類があります。

マイカーローンは審査が厳しいものの、金利相場が2%程度を低く抑えられる点がメリットです。一方、ディーラーローンは審査に通りやすいものの、金利相場が4%前後と高めに設定されています。

そのため、現在ディーラーローンに加入していて返済額が厳しいなら、マイカーローンへの借り換えを検討するとよいでしょう。

教育ローンとは、高校や大学といった学校に納める入学金や授業料の支払いが必要なときに利用できるローン契約です。

教育ローンは「国」と「金融機関」の2種類があり、それぞれローンの仕様が異なります。

国の教育ローンは経済的負担の軽減が目的の支援制度にあたるため、契約条件は世帯年収が790万円以下でなければなりません。金利は固定金利が採用され、借り入れできる金額は350万円〜450万円です。

一方、金融機関の教育ローンは支援制度ではなく、住宅ローンやカーローンと類似した契約タイプです。ローンを組むには借入金額に応じた年収が必要です。

金融機関によって金利や借り入れ上限が異なるため、国の教育ローンだと金額が足りない、または条件を満たせないといった場合におすすめです。

カードローンとは、クレジットカードや銀行のキャッシュカードを用いて現金を借り入れするサービスです。カードを作成した際の設定上限金額まで、ATMや銀行窓口でお金を借り入れできます。

カードローンの特徴は、支払いの用途が定められていない点です。住宅ローンの場合は住宅の購入、カーローンの場合は車の購入が条件でした。しかし、カードローンは用途が制限されていないため、ショッピングにも利用できます。

これからローンを借りる際の心構え

ここからは、これから住宅や車の購入でローン契約を結ぼうと考えている方に向けて、大切な心構えを3つ紹介します。

ローンは多くの人が利用している仕組みですが「借金をしている」という事実には注意しておかなくてはなりません。

ローン契約の詳細を決める際は、今後のライフプランと現在も家計状況を明確化したうえで返済額を設定しましょう。

例えば、現在の家計収支に大きな余裕がないにも関わらず、「早く返済したいから10年契約にしよう」「借り入れ上限の家を買おう」といった内容にすると、高確率で返済に苦しみます。

また、住宅ローンを組んだ後にカーローンの契約も視野に入れている場合は、住宅ローンの返済額とカーローンの返済額を考慮した収支バランスを目指さなければなりません。そのため、今後ローンを組む必要がある場合は無理のない範囲に留めるのをおすすめします。

ベストな返済額の範囲が分からない場合は、FPに相談する方法も検討しましょう。

ローンには金利があり、返済期間を長くするほど総返済額は上がります。

そもそもローンを組まずに一括で支払えるお金があるなら、そちらのほうがお得です。万が一のトラブルに備えた貯蓄は残しておくべきですが、それでも一括購入できるならそちらを選択しましょう。

住宅の場合は難しいですが、車や教育金といったお金なら工面できる可能性があります。

単独の収入でローンの審査に通らないなら、配偶者とのペアローンにしたり、親から援助金をもらう方法も1つの手段です。

とくに住宅ローンの場合、親からもらえる援助金の1000万円まで贈与税がかからず、相続税対策として多くの家庭が取り組んでいます。

借り入れ額は低いほど金利分の返済も抑えられるため、フルローンが無理そうなら援助をお願いするとよいでしょう。

例えば、中古車の場合は同一の新車よりも安く入手できるため、一括購入も視野に入るでしょう。

また、まとまったお金の工面が難しい場合はカーリースの利用がおすすめです。カーリースは毎月一定額で契約期間中、車を所有できるサービスです。サブスクリプション感覚で車を入手できます。

まとめ

カーリースに関してのエキスパート集団です。カーリースに関する様々な疑問にお答えしていきます。