目次

大学の入学費や在学中にかかるお金を借りられるのが「奨学金」ですが、借りている人の中には月々の返済額が生活の大きな負担になっているケースも珍しくありません。

特に新入社員の場合は月給が少ないため、奨学金の返済が生活に大きな支障をきたしている方も多いでしょう。

この記事では、奨学金の支払いを滞納した場合に起こるリスクや、信用機関のブラックリストとの関係について解説します。

奨学金の遅延はすぐに相談しよう

何らかの理由で奨学金の支払いができない場合は、すぐに奨学金の借り入れ先や日本学生支援機構に相談しましょう。

奨学金は事前に相談することで返済期限を伸ばせるため、今月払えないからといってすぐに事故情報としてブラックリストに登録されるわけではありません。

ただし、滞納を繰り返すと信用機関のブラックリストに登録されるため、そうなると今後の人生でローン契約や賃貸契約をするときに審査で不利になってしまいます。

原則は事前に相談しておけば返済期限に融通を利かせてもらえるため、不払いが起こりそうなときは、すぐに相談するのがおすすめです。

【回数ごとに解説】奨学金の支払いが遅れた時の対処法

ここからは、奨学金の滞納が起きた場合の対応を、振替不能回数ごとに紹介します。

奨学金の支払いは滞納回数ごとに対処がはっきりと明記されており、クレジットカードや住宅ローンといった支払いの滞納よりも内容やスケジュールがはっきりしています。

振替不能が1回目、つまり初月の引き落としで口座残高が足りなかった場合、基本は支払い額が翌月の振替日に2ヶ月分をまとめて振替えられます。

なお、この時点で延滞金は賦課されません。

通常、料金の滞納は借り入れ金に応じた金利が適用され、1日ごとに発生します。クレジットカードやカーローンといった支払いは原則この方式です。

しかし、奨学金の場合は最初の1ヶ月のみ延滞金が追加されません。翌月に2ヶ月分の支払いは必要なものの、次の口座振替でお金を用意できていれば、問題ないのです。

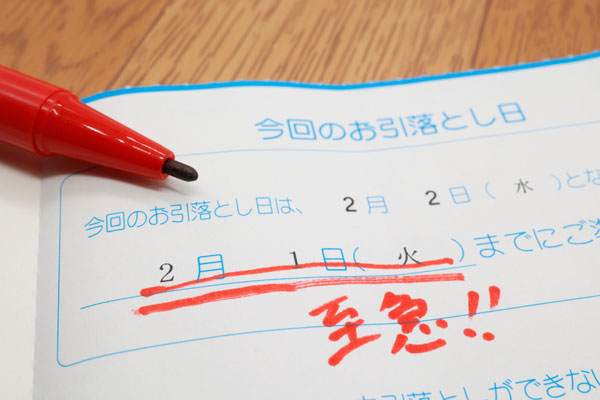

振替不能1回目が起こると、借り入れ本人宛てに「奨学金返還の振替不能通知」が発送されます。通知には次回振替金額が記載されているため、次回の口座振替までにお金を用意しておきましょう。

なお、ほかの支払いの引き落としで、再び残高が足りないといった事態は避けましょう。

日本学生支援機構による振替不能1回目の対応手順は以下の通りです。

- 口座振替ができなかった旨の電話

- 「奨学金返還の振替不能通知」の発送

- 個人信用情報機関への登録についてSMSを送信

- 2か月分の合計額を口座から振替

振替1回目時点で今後も支払える見込みがない場合は、奨学金相談センターへ相談しましょう。

振替2回目、つまり2ヶ月分滞納した場合は、延滞金が追加されます。

クレジットカードやカーローンといった支払いの場合は、即座にコンビ二や銀行振込することで延滞金をストップできますが、奨学金は原則口座振替しか対応できません。そのため、途中で支払って延滞金を抑えるという対策ができないのです。

延滞金の金利は令和2年以降、第一種奨学金で1.5%、第二種奨学金で3%程度です。なお、それ以前から発生した分の支払いは、もっと高い金利が適用されます。

振替2回目でも支払えなかった場合、翌月の振替日に3ヶ月分をまとめて引き落としされます。1回目と同様に自宅へ「奨学金返還の振替不能通知」が届くため、振替日までに記載された額面を口座に用意しましょう。

日本学生支援機構による振替不能2回目の対応手順は以下の通りです。

- 本人と連帯保証人に督促の電話

- 「奨学金返還の振替不能通知」の発送

- 連帯保証人宛てに「奨学金の返還について」の書類を発送

- 本人に「個人信用情報機関への登録について(注意)」の通知を発送

- 3か月分の返済額と延滞金の合計額を口座から振替

2回目からの連絡は連帯保証人にも通知がいきます。もし両親に不払いの存在がバレたくない場合は、必ず1回目の滞納にとどめておかなければなりません。

振替不能3回目、つまり3ヶ月分の滞納を起こした場合、延滞金の加算とともに翌月の振替で4ヶ月分を引き落としされます。

次回の振込でも残高が不足した場合、債権回収会社から強制徴収され、信用機関のブラックリストに登録されます。

3回目は実質上の最終通告にあたるため、返済額を4ヶ月分+延滞金を用意しておかなければいけません。

奨学金を始めとした各種支払いは踏み倒しができないため、支払えないと感じる場合は即座に奨学金相談センターへ相談しましょう。

一度、信用機関のブラックリストに登録されると、5年〜10年は高確率でローン契約を結べません。仮に結婚してマイホームを持とうとしても、登録期間中は住宅購入や車の購入でローン契約は組めないと思ったほうがよいでしょう。

また、名義人本人が支払えない場合は、連帯保証人が代わりに滞納分を支払わなくてはなりません。最終的には財産の差押えにまで発展する可能性もあるため、長期滞納は必ず避ける必要があります。

日本学生支援機構による振替不能3回目の対応手順は以下の通りです。

- 本人と連帯保証人に督促の電話

- 「奨学金返還の振替不能通知」の発送

- 連帯保証人宛てに「奨学金の返還について」の書類を発送

- 本人に「個人信用情報機関への登録について(警告)」の通知を発送

- 4か月分の返済額と延滞金の合計額を口座から振替

奨学金には返済期限を延長する制度が存在します。何らかの理由で収入が途絶えてしまったり、支払いができそうになかったりする場合は早急に奨学金相談センターへ相談しましょう。

奨学金の滞納で起こる「ブラックリスト」への登録とは?

ここからは、奨学金を4ヶ月以上滞納することで起こる「ブラックリスト登録」について紹介します。

奨学金は信用機関が関与している支払いであるため、長期滞納することで各種借り入れや個人の信用力に大きな支障をきたします。

信用機関における「ブラックリスト」とは、個人の信用情報に金融事故の存在が記されることです。

正確にはブラックリストというシステムが存在するわけではなく、信用機関に事故情報が登録されることを「ブラックリスト」と呼んでいます。

信用情報とは、金融サービスの利用や契約状況、契約者の属性を参照するための個人情報です。事故情報も信用情報の1つにあたり、その他にもクレジットカードの申し込み情報・契約内容・ご利用状況・利用履歴といった類も含まれます。

信用情報はクレジットカードの発行や賃貸契約といった、支払い能力の審査が必要な契約において参照されます。

ブラックリスト登録が住宅ローンやカーローン審査に響くといわれるのはこのせいです。

ブラックリストの登録期間は5年〜10年といわれますが、正確な年数は信用機関によって異なります。登録期間は公表されていないため、一度登録された時にいつまで登録されるのか、本人にも分かりません。

また、ブラックリストに登録された旨は、原則として名義人本人に通知されません。例外的に奨学金の場合は4ヶ月の滞納と明記されていますが、その他の支払いに関しては、以下が登録条件といわれています。

- 2ヶ月以上の滞納

- 短期の滞納の繰り返し

- 債務整理をした場合

ブラックリストの掲載期間は認知できませんが、ブラックリストに登録されているか知る方法はあります。

信用情報には「開示請求」というシステムがあり、対応した信用機関で所定の手続きを踏むことで自身の信用情報を請求できます。

これから住宅や車など高価な買い物をローン契約で購入しようと考えている方は、事前に開示請求で信用力を確かめておくとよいでしょう。

国内で個人の信用情報を取り扱う信用機関は、具体的に以下の3つが挙げられます。

- CIC(株式会社シー・アイ・シー)

- JICC(株式会社日本信用情報機構)

- JBA(一般社団法人全国銀行協会)

CICは、割賦販売法および貸金業法に基づく指定の信用情報機関として指定されている唯一の機関です。主に信販会社・百貨店・流通系クレジットカード会社・銀行系クレジットカード会社に対応しています。

JICCは、消費者金融が中心の信用情報機関です。ローン契約やカードローンといった幅広い企業に対応しています。

JBAは、主に銀行系の借り入れに関与する信用情報機関です。奨学金制度を実施している日本学生支援機構はJBAに加盟しているため、滞納した場合はJBAに開示請求するとよいでしょう。

なお、個人の信用情報は上記のうち1社だけが所持しているのではなく、3社間で共有しています。そのため、「CICでブラックリストに登録されているからJBAの加盟店でローン契約する」といった行為は意味がない点にご注意ください。

SNSやインターネット広告のなかには「ブラックリスト登録を消します」といったうたい文句の業者も散見されますが、すべて詐欺である点にご注意ください。

ブラックリストに登録されるとできないこと

ここからは、信用機関のブラックリストに登録されることのリスクについて紹介します。

ブラックリストに登録されると以下の弊害が生じるため、今後5年〜10年は日々の支払いにおいて大きな不利を被ります。

カーローンとは、車の購入代金を毎月一定額の返済で分割する契約です。

カーローンの契約時、支払い能力を見るために信用情報が参照されます。このとき、ブラックリストの登録も相手に伝わり、審査に悪影響をおよぼします。

絶対に審査に落ちるとは限りませんが、一定の収入があってもブラックリスト登録があるだけで落ちるケースは珍しくありません。

どうしてもローンを組みたい場合は、頭金を多めに用意するか、購入する車の予算を下げるほかないでしょう。

また、これはカーローンに限らず、住宅ローンでも同様です。住宅ローンの場合は車より購入金額が高い分、審査の突破はより困難といえるでしょう。

クレジットカードの発行には審査があります。ブラックリストに登録されていると契約者の信用力を疑われてしまうため、新たにクレジットカードを発行できないかもしれません。

ただし、カードの発行条件はカード会社によって異なるため、A社では審査に落ちてもB社では通ったといったケースもあり得ます。

なお、ブラックリストの登録はクレジットカードの分割払いにも影響します。購入代金が10万円を超える分割払いには審査があるため、クレジットカードの種類によっては支払い方法を制限されてしまう点にご注意ください。

信用機関のブラックリストに登録されると、家族がローン契約や奨学金を借りる際、保証人になれません。

保証人は契約者本人が返済できなかったときの担保として登録されるため、事故情報が登録されていると不適任と判断されてしまいます。

住宅ローンや奨学金といった借入金の大きな契約においては、保証人を必要とするケースがほとんどです。保証人を立てられないために契約できないのは、大きなデメリットといえるでしょう。

賃貸契約は契約者本人の支払い能力を見られるため、原則として審査があります。ブラックリストに登録されると賃貸契約の審査に落ちやすく、選べる物件に大幅な制限がかかります。

ローン契約より審査の難易度は低めですが、収入に対して高い家賃の物件を選んでいると、落ちる可能性が高いでしょう。

信用機関では事故情報だけでなく、支払いに関するあらゆる情報が登録されています。ローン契約や不動産契約といった審査では現時点の収入や貯蓄だけでなく、信用情報も参考材料の1つです。

奨学金の支払いが難しい場合は「返還期限猶予」をチェック

ここからは、奨学金を支払えないときに使える「返還期限猶予」の概要について紹介します。

奨学金は4ヶ月以上滞納するとブラックリスト登録や強制徴収などデメリットが生じるため、支払いが厳しいときは返還期限猶予をうまく活用しましょう。

返済期限猶予とは、何らかの理由で奨学金の支払いが困難な状態に陥ったときに、返済期限を一定期間先送りにできる制度です。

主な該当事由として、以下が挙げられます。

- 災害

- 傷病

- 経済困難

- 失業 など

返済期限猶予が承認されると、最大で120ヶ月、およそ10年の先延ばしが可能です。

なお、通常の返済額とまではいかないものの、少額なら支払いができるといった場合は「減額返還制度」によって月々の返済額を減額できます。こちらの場合、最長で180ヶ月の適用が可能です。

返済期限猶予には「一般猶予」と「猶予年限特例又は所得連動返還型無利子奨学金の返還期限猶予」の2種類があり、それぞれ承認要件が異なります。

一般猶予の承認要件は、主に以下の通りです。

- 現在返還が困難であること

- 税込み年収が300万円以下(給与所得者以外は200万円以下)であること

猶予年限特例又は所得連動返還型無利子奨学金の返還期限猶予の承認要件は、以下の通りです。

- 第一種奨学金のうち「猶予年限特例」「所得連動返還型無利子奨学金」を貸与された者

- 新卒または経済困難で低収入もしくは無収入であること

いずれの承認要件においても、経済的に困難な状態であることが必須条件です。

返済期限猶予には審査があるため、相当する事由がない限り返済期限を先延ばししてもらうことはできません。

返済期限猶予の申請には、所得証明書やマイナンバーカードなど公的な書類の提出が必要なため、本当に経済的に困窮していることを証明できなければ、承認は難しいでしょう。

制度の仕組み上、「趣味にもっとお金を使いたいから」といった理由では申請できないよう作られています。

奨学金の支払いを遅延しないために心がける3つのポイント

ここからは、奨学金の支払いを滞納しないために今からできる対処方法を3つ紹介します。

在学中に就職できなかった方や新卒の方だと、月々の奨学金の返済で生活がギリギリといったケースは珍しくありません。

少しでも金銭的な負担を減らすために、以下の取り組みを検討してみましょう。

社会人になりたての頃は、毎月の収支のバランスが掴みにくいものです。少ない月給にも関わらず、奨学金を毎月返済し続けなければならないため、新生活を始めたての頃から家計簿をつける習慣をつけましょう。

何にいくら使っているのかを把握できれば、どこを倹約できるかが可視化できます。家賃や保険料といった固定費を見直すのは難しいですが、食費なら自炊で大幅に節約できますし、携帯料金も格安SIMに変えることで数千円程度削れます。

また、現在在学中で就職の決定に伴って引っ越しが必要な場合は、できるだけ家賃の低いところを選んでおいたほうが無難です。

新生活でどれくらいのお金が必要か判然としない以上、身の丈に合わない物件に住むと生活を維持できない恐れがあります。

現時点の収支バランスでどうしても返済分を捻出できない場合は、副業の実施も検討しましょう。

職種によっては副業が禁止されている場合もありますが、民間企業なら副業を許可しているところも珍しくありません。

近年はパソコンやスマートフォン1台で副業できる時代です。クラウドソーシングサービスやSNSにも多数の案件が掲載されているため、自身のスキルが活かせる副業を始めてみてはいかがでしょうか。

返済の引き落とし以外の支払いにも同じ口座を使っている場合、残高不足で返済分を支払えないリスクが生じます。

例えば、水道や電気といった光熱費は毎月の支払い額が変動するため、返済用に入れていた分の一部が先に使われてしまうかもしれません。そのため、口座には常に数万円程度余裕を持たせておくとよいでしょう。

近年は銀行までいかなくても、スマートフォンアプリと連動して口座残高をその場で確認できます。奨学金の引き落とし日が近くなったら、最終確認として口座残高をチェックしておくとよいでしょう。

ただし、カードローンは奨学金より金利が高く、長期的に使うのは推奨されません。お金を借りている状態が続く点には変わりないため、あくまで一時的な利用としてご活用ください。

まとめ

カーリースに関してのエキスパート集団です。カーリースに関する様々な疑問にお答えしていきます。