目次

「信用回復ローンを利用したいけれど、名義は誰になるのか」そんな疑問を持つ方は少なくありません。特に、家族名義でローンを申し込む場合や、夫婦間で名義を変更したいときには、契約上のトラブルや信用情報への影響が気になるところです。

信用回復ローンは、過去に自己破産や任意整理などを行った人が再び信用を取り戻すための大切なステップです。しかし、名義や契約者の扱いを誤ると、せっかくの信用回復がうまく進まないこともあります。

この記事では、信用回復ローンの名義の仕組み、名義変更の可否や注意点、そして実際に変更する際の手順までをわかりやすく解説します。

正しい知識を身につけて、トラブルを防ぎながら安心して再スタートを切りましょう。

信用回復ローンの名義は誰になるのか

信用回復ローンを利用して車を購入する場合、その車の名義は販売店やローン会社になるケースがほとんどです。この仕組みには、きちんとした理由があります。

信用回復ローンは、過去に延滞や債務整理などの履歴があり、通常のローン審査に通りにくい人にもチャンスを与える制度です。そのため、貸す側の販売店やローン会社は、返済が滞った場合に備えてリスクを管理する必要があります。

信用回復ローンの仕組みと注目される理由

信用回復ローンはここ数年で一気に増加しています。その背景には、「マイカーローンの審査に落ちる人の増加」と「自動車ローン市場の拡大」といった2つの流れがあります。

近年、車を持つことが生活に欠かせない地域も多く、ローン審査に落ちて車が買えないといった人の悩みは深刻です。そんな中で誕生したのが、信用情報に傷がある人でも車を購入できるようにした信用回復ローンです。

ここでは、その仕組みと注目される理由を見ていきましょう。

過去にローン返済やクレジットカードの支払いを延滞したり、任意整理・自己破産などの債務整理を行ったりすると、信用情報に「傷」が残ります。こうした人は、銀行や信販会社のマイカーローン審査に通りづらくなってしまいます。

そこで登場したのが「信用回復ローン」です。一般的なローンより金利を高めに設定し、貸し倒れのリスクをカバーすることで、審査のハードルを下げています。

つまり、ブラックでも車を購入できる可能性があるのが、このローンの大きな特徴。再スタートを切りたい人にとって、力強い味方となるサービスです。

同じく、ブラックでも車が買えるといわれるサービスに「自社ローン」があります。ただし、この2つには大きな違いがあるのです。

自社ローンは、中古車販売店が独自に提供する分割払いサービスです。ローン会社を通さず、販売店と直接契約するため、実際には「ローン」ではなく「店頭での分割払い」に近い仕組みです。

一方、信用回復ローンは金融機関や信販会社が提供する正式なローンサービスです。そのため、金利が発生しますが、返済実績が信用情報として記録される点が大きなメリットです。返済を重ねることで信用スコアが少しずつ改善し、やがて一般的なローン審査にも通りやすくなります。

つまり、車を買うだけでなく、信用を取り戻せるのが信用回復ローンなのです。

ここ数年で信用回復ローンが注目されている理由は、社会的にも経済的にも明確です。

1つ目は、審査に落ちる人の多さ。マイカーローンの審査に落ちる人は、年間およそ200万人ともいわれています。これだけ多くの人が「車を持ちたくても持てない」状況にあるのです。

2つ目は、自動車ローン市場の拡大。日刊自動車新聞によると、2024年度の信用供与額は約5兆6,600億円と、飲料業界を上回る規模にまで成長しています。市場が拡大する中で、「信用に課題を抱える人にもチャンスを」といった動きが加速しているのです。

こうした背景から、信用回復ローンは「社会貢献性」と「市場の成長性」を兼ね備えた新しい金融サービスとして、多くの企業が参入する分野になりました。

信用回復ローンの名義の決まり方

一般的なマイカーローンでは、購入者本人が車の名義人になるケースが多いですが、信用回復ローンの場合は少し異なります。実は、契約時点では購入者本人ではなく、販売店の名義になることが多いのです。

これは、信用回復ローンの仕組みならではの特徴であり、過去に金融トラブルを抱えた人でも安心して車を持てるようにするための工夫でもあります。

ここからは、その理由や流れ、そして注意点までを順に見ていきましょう。

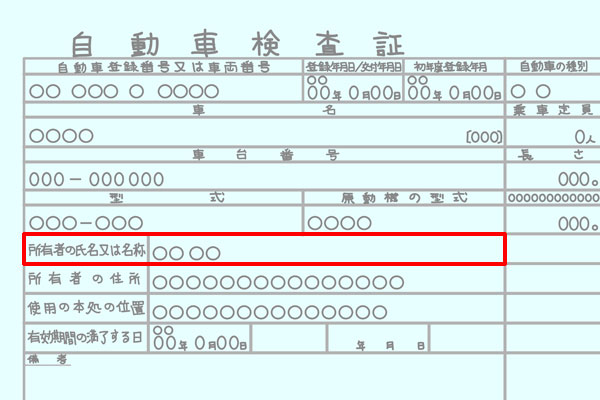

信用回復ローンを利用して車を購入するとき、契約直後の車検証には「販売店の名義」が記載されるのが一般的です。つまり、車を実際に使用するのは購入者本人ですが、法的な所有権は販売店側にあるといった状態です。

この形態は「所有権留保」と呼ばれ、ローンを完済するまでは車の正式な持ち主が販売店のままになる仕組みです。

これは信用回復ローンに限った話ではなく、通常のオートローンでも広く採用されています。しかし、信用回復ローンでは特にリスク管理の観点から、この方式が多く取られているのです。

名義が販売店になっていても、購入者が自由に車を使うことはもちろんできます。毎日の通勤や買い物、家族の送迎など、利用方法に制限があるわけではありません。

ただし「所有」と「使用」は異なる、といった点だけは理解しておく必要があります。

なぜ車の名義を購入者本人ではなく、販売店名義にする必要があるのでしょうか。その理由は、販売店側がリスクを最小限に抑えるためです。

信用回復ローンの利用者は、過去に延滞や債務整理などの金融事故を経験しているケースが多く、返済不能のリスクが通常よりも高いと見なされています。そのため、販売店が車の名義を保有することで、万が一返済が滞った際に、車をスムーズに引き上げられるようにしているのです。

名義が本人になっていると、返済が止まった際に車を回収するための手続きが非常に複雑になります。差し押さえには裁判所の手続きが必要になることもあり、時間も費用もかかってしまうのです。

こうしたトラブルを防ぐために、あらかじめ販売店名義にしておくことは、お互いにとって安全な方法といえます。

車の名義を自分のものにできるのは、ローンをすべて完済した後です。完済後には、販売店またはローン会社から「所有権解除」に必要な書類が発行されます。この書類をもとに、運輸支局で名義変更の手続きを行うことで、ようやく正式に自分名義の車として登録されます。

名義変更の手続きにはいくつかの書類が必要です。車検証や印鑑証明書、車庫証明などが求められます。

手続き自体は1〜2日ほどで完了しますが、書類の準備や確認には時間がかかることもあります。販売店によっては、完済後に名義変更を代行してくれる場合もあるため、不安なときは事前に相談しておくとスムーズです。

この名義変更を経て初めて「本当の意味で自分の車」となります。長く返済を続けてきた努力が形として残る瞬間であり、信用を取り戻した証でもあります。

販売店名義のまま車を使うことは可能ですが、いくつかの注意点を理解しておく必要があります。

まず、名義が自分ではないため、車を自由に売却したり譲渡したりはできません。所有権が販売店にある以上、勝手に処分する行為は契約違反にあたります。

また、自動車保険の契約にも注意が必要です。名義人と使用者が異なる場合は、その旨を保険会社に必ず伝えなければなりません。報告を怠ると、事故の際に保険金が支払われない可能性があるため要注意です。

さらに、引っ越しなどで住所が変わる場合、車検証の住所変更手続きにも販売店の協力が必要になるケースがあります。販売店名義のままの状態では、単独で手続きを行えない場合があるからです。

こうしたトラブルを避けるためにも、契約時に「販売店名義で使用する場合のルール」をしっかり確認しておくことが大切です。

ローンを最後まで滞りなく返済し終えたその瞬間、ようやく車を自分名義に変更できるタイミングが訪れます。これは単なる手続きではなく、長い返済期間を乗り越えた証です。

完済後には、販売店から「所有権解除書類」を受け取り、それを持って運輸支局で名義変更の手続きを行います。必要書類を提出し、新しい車検証が発行されると、いよいよその車は正式にあなた自身の名義へと切り替わります。

この名義変更の瞬間は、信用回復ローンを利用してきた人にとって、非常に大きな意味を持つ出来事です。単に所有者が変わるだけではなく、「再び信用を取り戻した」といった実績と自信の象徴でもあります。

ここまでの努力と計画的な返済が実を結んだ証として、車は真の意味で自分のものになるのです。

信用情報機関には毎月の返済履歴が記録されます。遅延のない安定した返済を積み重ねていけば、金融機関から「過去に失敗はあったが、今は誠実に返済を続けている」と評価されやすくなります。

つまり、信用回復ローンは過去を帳消しにするためのものではなく、未来に向けて信頼を再構築するための一歩なのです。

信用回復ローンを安全に利用するために知っておきたいこと

信用回復ローンは、過去に金融トラブルを抱えた人に「もう一度ローンを組むチャンス」を与えてくれる貴重な仕組みです。しかし、その仕組みを逆手に取り、困っている人につけ込む悪質業者が存在するのも事実です。

安心して利用するためには、信頼できるローン会社や販売店かどうかを見極めることが欠かせません。

ここでは、信用回復ローンを安全に活用するために知っておきたい注意点と、信頼できる会社を見抜くポイントを紹介します。

インターネット上で「信用回復ローンは怪しい」「詐欺かもしれない」といった声を見かけることがあります。その背景には、実際に一部の悪質業者が存在するといった現実があります。

契約してみると法外な金利を請求されたり、前金や保証金の名目でお金を振り込ませるなどの詐欺行為に発展したりするケースも少なくありません。

また、こうした悪質な業者の多くは、金融庁への正式な登録を行っていません。貸金業を営むためには必ず「貸金業登録番号」を取得する必要がありますが、その登録がない会社は、いわゆるヤミ金であり、法的にも無許可営業です。

つまり、信用回復ローンそのものが怪しいのではなく、その名を語って不正を働く業者がいることが「怪しい」といったイメージの原因になっているのです。

利用者が正しい知識を持ち、事前に確認を怠らなければ、信用回復ローンは決して危険なサービスではありません。

安心して利用できるかどうかは、販売店やローン会社の信頼性によって大きく左右されます。まず何より大切なのは、金融庁または都道府県に登録されている貸金業者かどうかを確認することです。

登録されているかどうかは、金融庁の公式サイト「登録貸金業者情報検索サービス」で誰でも簡単に調べられます。公式サイトに記載されている登録番号が本物かどうか、必ずチェックしましょう。

次に注目すべきは、金利や手数料の説明が明確かどうかです。信頼できる会社は、契約前に「金利」「保証料」「事務手数料」「総支払額」などを丁寧に説明してくれます。

もし曖昧な言葉でごまかしたり、契約を急かしたりするような態度を取る場合は注意が必要です。「今日契約すれば安くなる」「誰でも通る」といった誘い文句は、優良業者ではまずあり得ません。

仮に途中で売却したい場合は、まず残りのローンを一括で返済し、所有権を自分の名義に変更する必要があります。完済が確認され、販売店から「所有権解除書類」が発行されて初めて、車を正式に売却できる状態になるのです。

信用回復ローンを利用するメリット

信用回復ローンの魅力は、単に車を購入できるだけではありません。

ここからは、信用回復ローンを利用することで得られる代表的なメリットを具体的に見ていきましょう。

信用回復ローンの本質は、返済そのものが信用を回復する行為であるといった点です。延滞のない返済を続けることで、信用情報には「きちんと支払いを行っている」といったポジティブな履歴が蓄積されていきます。

これは、金融機関やローン会社が「この人は責任を持ってお金を管理できる」と判断する根拠になるのです。

一度信用を失ってしまうと、ローンを借りたくても審査が通らないといった状況に陥りやすくなりますが、信用回復ローンを完済できれば、再び金融機関からの信頼を取り戻せます。

つまり、このローンは「お金を借りる手段」であると同時に、「信頼を再構築するための訓練」ともいえるのです。

銀行や自動車販売店で取り扱いのあるマイカーローンの返済期間は2~3年が一般的です。これに対し信用回復ローンは最大10年(120回)までの長期間で取り扱いが可能です。

長期間の返済予定が設定できれば、毎月の返済額を少なく抑えられます。

通常のローンの返済期間では毎月の収入が少ない、もしくは生活費の支払いが多くて資金繰りが苦しくなることが想定されても、毎月の返済額を抑えられるため余裕をもった返済計画を立てられます。

ただし、期間が長くなると、ローンの元金が長く残り続けることとなるため、金利の加算による総支払額が多くなることには注意しましょう。

信用回復ローンを利用するデメリット

信用回復ローンは、過去に金融トラブルを抱えた人がもう一度チャンスをつかむための有効な仕組みですが、当然ながら注意すべき点もあります。特に金利の高さや車の名義の扱いなどは、契約前するにしっかり理解しておくことが非常に大切です。

ここでは、利用前に知っておきたい代表的なデメリットを詳しく見ていきましょう。

信用回復ローンの最も大きなデメリットは、金利が高めに設定されていることです。銀行や信販会社のマイカーローンが年率2〜4%程度であるのに対し、信用回復ローンはおおよそ5〜18%前後が相場とされています。

この差は、貸し手側が「信用情報に傷のある人への融資リスク」を考慮しているためです。返済の滞りや貸し倒れのリスクが高い分、金利を上げてリスクを分散する必要があるのです。

例えば、150万円の車を5年(60回払い)で購入した場合、金利3%の銀行ローンでは総支払額が約161万円前後ですが、金利15%の信用回復ローンでは214万円ほどになります。その差額は50万円を超えることもあり、決して小さくありません。

したがって、契約の際は「月々の返済額だけ」で判断せず、最終的な総支払額を確認したうえで、無理のない返済計画を立てることが重要です。

もう一つの注意点は、車の名義がすぐには自分のものにならないといった点です。

信用回復ローンでは、一般的に契約時に車の名義が販売店やローン会社のものになります。これは、返済が完了する前に万が一延滞や返済不能になった場合、車をスムーズに引き上げられるようにするための安全措置です。

つまり、ローンが残っている間は「利用者が乗っているけれど、所有者は販売店」といった状態になります。

この仕組みによって、契約者は返済期間中に自由に名義変更や売却を行えません。そのため、「途中で車を手放したくなった」「別の車に乗り換えたい」といった場合でも、完済までは販売店の承諾が必要になります。

ただし、契約時には「所有者」と「使用者」が異なることを必ず保険会社に伝えることが大切です。これを怠ると、万が一の事故の際に補償を受けられないケースもあるため、事前にしっかり確認しておきましょう。

名義が気になるならカーリースという選択肢も!

「車の名義が販売店のままになるのは少し不安」そんなふうに感じる方にとって、カーリースといった選択肢も有力な候補になります。

カーリースは、月々一定の料金を支払いながら車を借りるサービスです。利用者が希望する車種をリース会社が代わりに購入し、契約期間中は利用者が自由に使用できる仕組みです。

つまり、所有者はカーリース会社、使用者は契約者本人といった形になります。

ここからはカーリースに関する情報を見ていきましょう。

カーリースと信用回復ローンの大きな違いは、「車の所有権」と「支払いの目的」にあります。

信用回復ローンでは、契約期間中は販売店名義ですが、完済すれば最終的に車は自分の名義になります。その過程で返済実績が信用情報に記録され、将来の金融取引にもプラスになるのです。

一方、カーリースは契約期間が終わっても、車の所有者はリース会社のままです。契約が満了すれば車を返却するか、再リースや買い取りを選ぶ形になります。つまり、「最終的に車を自分のものにする」といった前提がないのが大きな違いです。

しかし、カーリースには手続きの煩わしさがなく、車検や税金などの管理もリース会社が代行してくれるメリットがあります。車を所有する責任を負わずに、マイカーのような快適さを得られるのが魅力といえるでしょう。

「車は使えれば十分」「所有よりも気軽さを重視したい」といった人にとって、カーリースはとても相性の良い選択肢です。

リース契約では、頭金やボーナス払いが不要なプランも多く、月々の支出が一定なので家計管理もしやすくなります。

また、所有者がリース会社であるため、自動車税の支払い手続きや名義変更の手間も一切ありません。車検やメンテナンス費用も月額に含まれているプランを選べば、突発的な出費の心配もほとんどなくなります。

もちろん、リース期間が終われば車は返却しなければなりませんが、逆に言えば「いつでも新しい車に乗り換えられる自由がある」ともいえます。

名義に強いこだわりがなく、安心してマイカーのある生活を送りたいと考える人にとって、カーリースは非常に現実的でストレスの少ない選択肢です。

まとめ

カーリースに関してのエキスパート集団です。カーリースに関する様々な疑問にお答えしていきます。