目次

クレジットカード払いは便利ですが、ついつい使い過ぎて請求金額に驚いた経験がある人は少なくないかもしれません。

もしも払いきれないほどの金額になってしまった場合、支払いに猶予期間をもらえないのでしょうか?

この記事では、クレジットカードの延滞により生じる恐れがある様々な事態を解説し、そのような状況に対処する方法を紹介します。

収支を見直すことにより、支払いの滞納に陥らない方法も提案しますので、家計の改善のためにぜひ参考にしてください。

クレジットカードの支払いを待ってもらえるかは状況次第

クレジットカードの請求に対して料金を払えない場合に、支払い方法の変更や延期を受け付けてもらえるかどうかは、そのときの状況によります。

支払いが遅れそうな場合には、事前に連絡し事情を説明することにより、支払い期限の延長やボーナス払い・分割払いなどへの変更に応じてくれるクレジットカード会社もあります。

ただし、提案を受け入れてもらえるかどうかは、それまでの信用や支払い履歴など様々な要素が絡むため、確実に待ってもらえる保証はありません。

支払いが間に合わないことに気付いた時点で、クレジットカード会社に連絡を取り、支払いについて相談してみることが大切です。

クレジットカードの支払が遅れた場合

いくつもの支払いが重なってお金が足りなくなったり、支払い口座に現金を入れておくのを忘れていたりして、支払いが遅れてしまうという事態は誰にでも起こり得ます。

そのため、もしも遅延が発生してしまった場合には、どのような状況になるのかを知っておくことが有益です。

ここでは、クレジットカードの支払いが遅れた場合に起こりうる事態について解説します。

使った分の請求金額を期日までに返済できない場合、未払いの料金に遅延利率を掛けた遅延利息が発生します。

遅延による利息は遅延日数に応じて発生し、利率も高いため、遅延が長期間に及ぶとその料金は無視できないものとなるでしょう。

お金が足りないために支払いを延滞し遅延利息まで発生してしまっては、返済すべき金額が増え、さらに状況を悪化させる可能性があります。そのため、遅延利息が発生する前に料金をすべて払うことが非常に重要です。

請求されている料金を滞納すると、支払いを促す連絡が必ず来ます。期日を過ぎても支払いが済んでいない場合は、まず自動送信メールにより通知されるのが一般的です。

それに応じない場合は、クレジットカード会社から直接電話や郵便で連絡がきます。この時点で支払うか、返済計画について相談するのが非常に重要です。

カード会社からの連絡が来ていないか定期的に確認し、できるだけ早く対応すると、遅延のリスク軽減につながります。

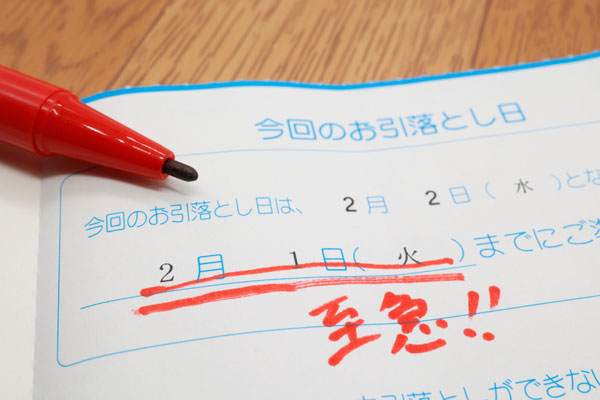

メールや電話による支払いの要求があったにも関わらず、その後も延滞を続けていると、より法的な効力の高い催促状や督促状が送られてくる事態に発展します。

督促状が送られてくる段階までくると、信用情報への悪影響が考えられるため、すぐにでもカード会社に連絡を取り、支払いに応じることが重要です。

督促状が届いてからも滞納を続けてしまうと、利用停止や法的措置へと移行する可能性があるため、一刻も早い対処が必要となります。

料金の滞納が続くとクレジットカードの利用を停止されてしまいます。

利用停止までの日数はカード会社により様々です。1日でも期日を過ぎると即利用停止になる場合もあれば、30日ほどで停止になる場合もあります。利用停止までの期間は、利用者の支払い履歴によっても異なるため、一概に何日間とはいえません。

一方で、信用情報の場合は支払日の翌日から61日以上または3か月以上の延滞をした場合に事故情報として記録されるのが一般的です。

事故情報の記録は5年ほど削除されないため、他のクレジットカードや各種ローンの申請にも悪影響が出てしまうでしょう。

滞納期間が長期化すると、未払いの料金を一括請求される場合があります。会社により違いがありますが、2か月以上支払いを滞納すると内容証明郵便を通じて正式に全額請求される可能性がある点に注意しましょう。

内容証明郵便は、郵便物の内容を記録に残し、受け取ったことを確実に証明するものです。

長期間の滞納は重大な契約違反であり、分割で期日までに支払えばよい「期限の利益」が喪失するため、一括請求をされる可能性もあります。

一括請求されないためには、支払いの遅延をしないことが大切です。もし支払いが遅れそうな場合はすぐにカード会社に連絡を取り、解決案について相談しましょう。

長期間にわたって滞納を続け、支払いの請求や法的な警告に応じないまま放置し続けると、最終的には財産の差し押さえという深刻な結果につながります。

まずは一括請求の通知が届きますが、それに対しても返答せず支払いを拒否し続けると、債権者は裁判所を通して法的な手段に訴えることになるのです。

裁判所での手続きを経て強制執行が始まると、給与や預貯金、その他の財産が差し押さえられてしまいます。

財産が差し押さえられる段階まで滞納を続けることは、個人の信用情報にも重大な影響をもたらすでしょう。

クレジットカードの支払いをしないとブラックリストへの登録も考えられる

料金の支払いをしないまま放置すると、借入や返済の履歴を記録した信用情報に事故情報が残り、いわゆる「ブラックリストに載った」状態になってしまいます。

ブラックリストに載ると、信用を必要とする様々な取引において、多大な支障をきたしてしまうでしょう。

ここからは、ブラックリストについて解説し、ブラックリストに登録されることによりどのような弊害があるのかを紹介します。

ブラックリストは、信用情報に滞納や破産などのネガティブな記録が残った状態を指しています。

日本で信用情報を管理している機関は、以下の3つです。

- 日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KSC)

- 株式会社シー・アイ・シー(CIC)

これらの信用情報機関に登録された信用情報は、クレジットカードの新規契約や各種ローンの申請において大きな影響力を持っています。

自分の信用情報を確認したい場合は、本人開示という制度により可能です。

ブラックリストに載った状態では、日常生活において大きな制限がかかります。

まず原則的に、新たにクレジットカードを作成したり、カーローンや住宅ローンを組んだりできません。分割払いでの買い物もできなくなるため、日常の買い物が不便になるだけでなく、ポイントや割引などの面でも損をするでしょう。

また、賃貸契約を結ぶ際の審査にも通りにくくなり、引越しにも支障をきたす可能性があります。さらに、知人や親族の各種保証人にもなれません。

ブラックリストに登録されると、生活が不便になるだけでなく、周囲からの信用も低下してしまうでしょう。

・日本信用情報機構:1,000円(税込)

・全国銀行個人信用情報センター:1,100円(税込)

・株式会社シー・アイ・シー:500円(税込)

クレジットカードの支払ができないときの対処法

収入が急激に減ってしまったり、急な出費で一時的にお金が足りなくなったりと、クレジットカードの支払いができない状況に直面することはあります。

もしも支払いができない状況や、すぐには支払えない状況になってしまった場合には、どのように対処すれば良いのでしょうか。

ここからは、クレジットカードの支払いができない場合の対処法を紹介します。

期日までに支払いができず、滞納しそうな場合は、まずクレジットカード会社に連絡して指示を仰ぐことが非常に重要です。

なぜ支払いができないのか、いつまでになら支払えるのかなどを誠実に伝えましょう。その上で解決策や支払い計画について指示を仰ぐことで、信用情報の悪化を最小限に抑えられ、法的措置への発展も防げるはずです。

場合によっては支払いを待ってもらえる可能性もあるため、必ず相談しましょう。しかし、確実ではないため、お金を用意する方法も並行して考えておくことをおすすめします。

自分だけではどうしても支払い分のお金を用意できない場合は、家族に相談して資金を工面する選択肢も考えておかなければなりません。

家族に迷惑をかけたくない気持ちや、家族に知られたくないという思いがあるかもしれませんが、支払いの滞納には大きなリスクがあることを認識し、思い切って家族に相談することが大切です。

家族から金銭的なサポートを受ける場合は、返済計画や具体的な約束を文書化しておきましょう。家族内で金銭の貸し借りをする際は、トラブルに発展しないよう配慮が重要です。

カード払いで高額なものを購入し、支払いが困難である場合には、分割払いにすると負担を軽減できる可能性があります。

高額の買い物をするときに、一括払いを選択すると利子がかからないというメリットはありますが、支払いが困難になっては意味がありません。返済が滞るリスクを抱えるくらいなら、分割払いで月々確実に返済できる金額を設定する方が合理的です。

分割払いを利用する具体的な手順は、それぞれのカード会社によって異なるため、直接連絡して確かめる必要があります。

今回の支払いだけ、どうしてもお金が足りないという場合、臨時のアルバイトで一時的な収入を得る方法があります。

本来の収入源とは別に追加の収入源を確保することにより、短期的な支払いを乗り越えられるでしょう。

しかし、長期的な視点で考えると、この方法は根本的な解決にはつながらず、一時しのぎにしかならないといえます。根本を解決するためには、一時的な収入アップだけでなく、支出の管理や財務計画の見直しも必要です。

自力で難しい場合には、ファイナンシャルプランナーなどの専門家に相談するのも良いでしょう。

臨時の仕事はすぐに見つからない場合もあるでしょう。すぐに収入を確保するためには、フリマサイトで不用品を売却して資金を調達するという選択肢もあります。

すぐにでも売れる商品が手元にあれば、それを現金化することで支払いを乗り切れるでしょう。

しかし、この方法も短期的な資金調達としては役立つものの、長期的な財政状況の改善にはつながりません。あくまで緊急用の対応策としておくのが無難です。

フリマサイトでは、出品した商品が必ず売れる保証はないため、資金調達の確実性が低い点にも注意しておきましょう。

月々の支払い額を減らし、負担なく払える金額に抑えたいのであれば、リボ払いを検討してみても良いでしょう。

リボ払いとは、あらかじめ設定したクレジットカード利用額を毎月分割して支払う方法です。支払い金額が予測しやすく一時的な支払い負担を軽減できるメリットがありますが、長期間利用すると利息がかさみ、総支払額が増えてしまうため注意しましょう。

状況によってリボ払いは有効な手段となり得ますが、利用する場合は発生する利息や総支払額について適切な理解をしておくことが重要です。

クレジットカードの支払いを滞納しないために、各種支援制度の活用もおすすめです。具体的には「生活福祉資金貸付制度」の利用を検討しましょう。

生活福祉資金貸付制度とは、低所得者や高齢者など経済的に困窮している人を対象に、低利または無利子で資金を貸し付ける制度です。この制度は経済的自立を促し、安定した生活の確保を目的としています。

クレジットカードの支払いに貸付金を直接充てるのではなく、生活費や緊急で必要な資金として使うと、間接的に財政状況の好転につなげられるでしょう。

クレジットカードの支払いに遅れない方法

クレジットカードの支払いを期日までに確実に済ませ、滞納を防ぐために有効な方法はあるのでしょうか。

支払いの遅れを防ぐためには、計画的にお金を使い管理することが最も大切です。

ここからは、支払いを遅延しないようにする方法について解説します。

毎月の固定費の見直しは、料金を遅延せずに払っていくために非常に有効な方法です。

固定費とは、毎月の支出で定期的に発生するもので、家賃・光熱費・携帯電話料金などが代表的です。動画視聴サービスやスポーツジムなど、様々な定額サービスももちろん固定費に含まれます。

これらの固定費の中で、無駄なものを削除したり、より安価なサービスに乗り換えたりすると、毎月の支出を減らす効果が大いに期待できます。まずは自分が支払っている固定費を徹底的に洗い出し、リストを作成しましょう。

リスト化した固定費の中で、本当に必要なものだけを厳選し、それ以外は解約や乗り換えを実行します。固定費を削減できれば、経済的余裕を長期にわたって生み出せるでしょう。

固定費の見直しと同時に、車やバイクなどのあり方の検討も有効です。

車やバイクは、車体の購入費用に加えて、燃料代・保険料・駐車場代など多くの固定費がかかります。維持にかかるコストを見直し削減すると、クレジットカードの料金遅延が減るでしょう。

車やバイクに対する初期投資を減らすためにはカーリースの利用も有効で、定額の支払いにより予算管理がしやすいというメリットも享受できます。

また、新車を購入するのではなく、状態の良い中古車を購入すると、かかる負担を大きく軽減できるでしょう。

固定費の削減なども含めた家計の見直しについて、専門家への相談も非常に有効です。

自分では見落としていた節約ポイントや、さらに抑えられる固定費などについて、プロの視点からアドバイスをもらえます。

ファイナンシャルプランナーによるセミナーや個別相談に参加し、まずは家計見直しの基本を学んでみるのも良いでしょう。自分の具体的な状況に基づいたアドバイスを受けられるため、支出の管理についても理解を深められます。

まとめ

カーリースに関してのエキスパート集団です。カーリースに関する様々な疑問にお答えしていきます。