目次

「自社ローンを滞納すると車のエンジンが遠隔停止される」といった噂を聞いたことはありませんか。確かに自社ローンでは、支払いを滞納すると販売店が車を動かせなくする措置をとる場合があります。

この記事では、エンジン停止措置の実態や理由を事実ベースで解説します。また、自社ローンのメリット・デメリットに加え、安心して利用できる業者の選び方や審査に落ちないためのコツも紹介します。

自社ローンの利用を検討中の方はぜひ参考にしてください。

自社ローンを滞納するとエンジンを停止させられる場合がある

自社ローンで購入した車では、ローンの返済を滞納し続けた場合に販売店がエンジンを遠隔停止させる場合があります。

販売店がこうした対策をとるのは、自社ローンの仕組み上、購入者が支払いを怠ったときのリスクを回避する必要があるためです。

具体的な仕組みを理解するために、自社ローンとは何か、通常のオートローンとの違いから見ていきましょう。

自社ローンとは?

自社ローンとは、主に中古車販売店が独自に提供する分割払いの仕組みです。販売店が車両代金を立て替え、購入者は販売店と直接契約を結んで月々の代金を支払っていきます。

銀行や信販会社を通さないため、厳密にはローンより「販売店との分割払い契約」にあたります。そのため、通常の自動車ローンのような信用情報の照会は行われず、審査は販売店独自の基準で行われるのです。

過去に金融事故がある方でも利用しやすい制度であり、多くの人にとって車を入手する手段となっています。

通常のオートローン(銀行系やディーラー提携のカーローン)は、申込者の信用情報を信用機関に照会して審査を行い、数%の金利が発生します。

一方、自社ローンは販売店自身が融資を行うため信用情報を参照せず、金利も基本的に0%です。つまり、過去にローン延滞や自己破産経験があってブラックリストに載っているような人でも審査に通りやすいのが特徴です。また、ローンの契約や手続きも販売店で完結するため、審査結果が出るまでの時間が短く即日で回答が得られるケースも多くなっています。

このように、利用しやすさとスピードが自社ローンと一般的なオートローンの大きな違いと言えるでしょう。

自社ローンでエンジン停止させられることは本当にあるの?

結論から言うと、場合によってはあります。自社ローンを提供する一部の販売店では、万が一利用者が長期間返済を滞納した際に、車両に取り付けた機器を使ってエンジンを遠隔停止できる仕組みを導入しているのです。

あくまで支払いを促すための最終手段であり、販売店にとっても貸し倒れリスクを減らす目的があります。

ここからは、エンジン停止をさせられる場合について紹介します。

自社ローンを利用する際、販売店が車にGPSなどの追跡・遠隔制御装置を取り付ける場合があります。この装置(GMS社の「MCCS」GPSデバイス)は車両位置の把握やエンジンの遠隔操作が可能で、ローン未払い時に車両の特定やエンジンを停止するために用いられているのです。

ただし、すべての自社ローンにGPSが付くわけではなく、販売店によって対応はさまざまです。基本的には契約時に販売店からGPS装置について説明があり、事前に了承を得て装着されます。機器を取り付けるには、信用情報を参照しない自社ローン特有のリスク管理があるのです。

車に遠隔制御装置が付けられている場合、もし返済の遅延・滞納が続くと販売店はその装置を使って車のエンジンをリモートロックします。

実際に毎月の返済を延滞すると遠隔でエンジン始動を停止され、車が動かなくなる仕組みを導入している業者も存在します。

この措置がとられるとエンジンがかからなくなり、利用者は車を運転できなくなります。エンジン停止の解除は基本的に支払いが再開されるまで行われず、販売店側でしかコントロールできません。

遠隔停止と聞くと「走行中に突然エンジンが止まる」と心配になるかもしれません。しかし、多くの人が懸念するような走行中のエンストは現実には起こりません。

エンジンの遠隔停止操作は安全に配慮されており、車が停車中やエンジンを切った状態でのみ行われます。つまり、運転中にいきなり車が止められて事故につながるようなことはないため安心してください。

自社ローンを利用するメリット

このように、一見リスクもある自社ローンですが、多くの方が利用しているのは相応のメリットがあるからです。

通常のローンでは難しい状況でもマイカーを手に入れられる自社ローンならではの利点を確認してみましょう。

自社ローン最大のメリットは、過去の信用履歴に問題があっても車の購入資金を借りられる点です。銀行ローンでは延滞歴や債務整理歴があると審査通過は困難ですが、自社ローンでは販売店独自の審査となり信用情報が重視されません。

例えば、他社のローン審査に落ちた人やクレジットカードの延滞履歴がある人でも、自社ローンなら通るケースは珍しくありません。極端な話、自己破産直後で一般のオートローンが難しい場合でも、安定した収入や保証人があれば自社ローンで購入できる可能性があります。

信用情報に不安がある方にとって、自社ローンは車を持つための頼れる選択肢と言えるでしょう。

自社ローンでは、基本的に金利が0%に設定されています。通常のマイカーローンなら年数%の利息がかかり、その分支払総額も増えます。

しかし、自社ローンでは契約時に定めた車両本体価格と諸費用の合計額以上を支払う必要がなく、利息負担がありません。毎月の支払いも元金均等の分割払いとなるため、将来にわたって支払額が膨らまない点は大きな利点です。

例えば、金利7%のローンで200万円を借りると5年で数十万円の利息を払うことになりますが、自社ローンならその利息が不要になる計算です。ただし、別途手数料が発生する場合がある点には留意しましょう。

自社ローンは審査スピードが速いこともメリットです。銀行等のローンでは審査に数日〜1週間程度かかる場合もありますが、自社ローンなら最短で当日中、場合によっては申し込みから数時間で審査結果が出ることもあります。

販売店自身が審査を完結できるため、手続きの待ち時間が少なくて済むのです。その結果、契約から納車までの期間も短縮でき、すぐに車が必要な方にはありがたいポイントでしょう。

実際に「午前中に申し込んで夕方には審査OKの連絡が来た」といった事例もあります。早い対応は忙しい方や急いで車を用意したい方にとって大きな魅力です。

自社ローンを利用するデメリット

自社ローンには注意すべきデメリットも存在します。メリットばかりに目を向けず、以下のようなデメリットも踏まえて利用の検討が大切です。

ここでは、自社ローンでの注意すべきデメリットについて紹介します。

自社ローンには金利がない代わりに、販売店独自の「手数料」や「保証料」が発生するのが一般的です。

販売店が貸し倒れリスクに備えて保証金や事務手数料といった形で担保を求めるためで、多くの場合ローン元金に上乗せして支払います。その結果、金利0%でも支払総額は実質的に割高になる傾向があります。

「金利0%」と謳う代わりに、車両価格に10〜20万円程度の手数料を含めて販売しているケースもあるのです。また、保証会社を利用する場合はその保証料がかかることもあります。

自社ローンを利用する際は、金利がない分どの程度の手数料がかかるのか事前に確認し、トータルコストで無理がないか検討しましょう。

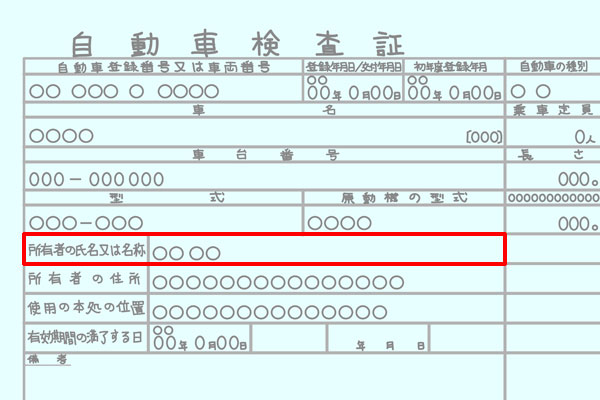

自社ローンで購入した車の所有者名義は、ローン完済まで販売店にあります。支払いが終わるまで購入者は車の所有権を得られず、名義変更や車の売却・譲渡は基本的にできません。

仮に分割払いの途中で「やはり車が不要になったから売却したい」と思っても、自分の名義ではないため自由に処分できないのです。どうしても手放す場合は、残債を一括返済して所有権留保を解除する必要があります。

また、所有権が販売店にあるのは、滞納時には販売店が車を引き上げる(回収する)ことも容易です。こうした点から、自社ローン利用中は完済まで車が自分のものにならない制約があることを理解しておきましょう。

自社ローンの審査では、ほとんどの場合、連帯保証人の用意が求められます。身内や配偶者などに保証人を頼み、その人にも契約上の支払い義務を負ってもらう形です。

保証人を付けると、販売店としては貸し倒れリスクが下がるため審査に通りやすくなりますが、申込者にとっては頼める人を探す手間や心理的負担がかかるデメリットと言えます。特に、保証人がいない場合は自社ローン自体を利用できないケースもあります。

最近では、保証人なしで利用できるプラン(GPS装着によるリスクヘッジなど)を用意する販売店もありますが、それでも条件次第では保証会社利用料などが必要です。身近に保証人を頼める人がいない場合、自社ローン利用は難しくなる点に注意しましょう。

一般的には、支払いが行われると1〜2営業日以内にエンジンが再起動できる状態に戻るとされています。その間、自力でエンジン停止の解除はできないため、販売店に連絡を入れて指示を仰ぎましょう。

自社ローンの選び方

自社ローンを安心して利用するためには、どの販売店で契約するかが重要です。販売店によってサービス内容や対応が異なるため、信頼できる業者を選ぶためのポイントを押さえておきましょう。

ここからは、自社ローンの選び方について紹介します。

販売店が自社ローンの実績を豊富に持っているか確認しましょう。長年にわたって多数の利用者に自社ローンを提供している業者であれば、ノウハウもあり信頼性が高いと考えられます。

また、インターネット上の口コミやレビューで評判をチェックするのも有効です。利用者からの評価が高く、「対応が丁寧」「トラブルなく完済できた」といった声が多い販売店なら安心して契約できるでしょう。逆に、悪い評判が目立つ業者は避けた方が無難です。

自社ローンを組む販売店は、自分の行動範囲内にある店舗を選ぶことも大切です。契約手続きやアフターサービス、支払いの相談などで店舗に出向く必要が生じる場合に、遠方すぎると何かと不便だからです。

中古車の場合、購入後の車両整備や不具合対応で販売店に持ち込む場合もあります。近くの店舗であれば困ったときにすぐ相談できますし、直接顔を合わせて話し合うと信頼関係も築きやすくなります。

全国展開の業者でも、できるだけ自宅から無理なく通える店舗を選ぶと良いでしょう。

契約前の説明が丁寧かどうかも重要なチェックポイントです。優良な販売店であれば、自社ローンの仕組みや支払い計画、万一滞納した際の対応策(GPS装置の有無や車両回収の条件など)までしっかり説明してくれます。

GPS装置を取り付ける場合、販売店には事前説明の義務があるため、何も告げずに契約させるような業者は避けるべきです。契約後になって「実はGPSを付けていた」と判明するようなケースは、その販売店が都合の悪い事実を隠す体質であると言えます。

不明点を質問したときに明確に答えてくれるか、契約書の内容を詳しく説明してくれるかなども確認し、信頼できると感じられる販売店を選びましょう。

連絡もなく延滞が続けば、販売店もリスク回避のため車両のエンジン停止措置や、引き上げを検討せざるを得なくなります。

早めに相談すれば、突然車が使えなくなる事態を防ぎ、こちらの事情をくんだ解決策が見つかる可能性も高まります。

自社ローンに落ちないためのポイント

自社ローンは通常のローンに比べて審査が通りやすいとはいえ、「必ず通る」わけではありません。審査に落ちてしまうケースもあるため、しっかり対策をしておくことが大切です。

ここからは、自社ローンの審査に通過しやすくするためのポイントについて紹介します。

審査において最も重要なのは、申込内容に嘘がないことです。勤務先や年収、他社からの借入状況などで虚偽の申告をすると、発覚した時点で信用が大きく損なわれ審査落ちにつながります。

自社ローンの審査は販売店独自といえど、申込者の人となりや誠実さも見られています。書類や口頭で伝える情報に矛盾や不自然な点がないようにし、尋ねられたことには正直に答えましょう。

マイナス要素があっても正直に伝えた上で、代わりに安定収入や保証人の有無などプラス要素を示すほうが印象は良くなります。虚偽申告は信用を失うため避けてください。

申し込む車の価格設定も重要です。自分の収入に対して明らかに無理のある高額な車を選ぶと、販売店も「この人に毎月支払っていけるだろうか?」と不安に思い審査に通しづらくなります。

一般に、月々の支払い額が月収の約2〜3割程度に収まる範囲で車種を選ぶのが望ましいでしょう。

例えば、月収20万円なのに毎月の返済が10万円を超えるようでは負担が大きすぎます。購入希望の車両価格やローン年数を調整し、無理のない返済計画となるようにしましょう。

身の丈に合った車を選ぶことが審査通過の近道です。

可能であれば頭金を用意しましょう。頭金を入れると借入額が減り、毎月の返済額も抑えられるため、販売店にとっては貸付リスクが下がります。その結果、審査に通りやすくなる傾向があります。

頭金がある=計画的に貯蓄できる経済力のアピールにもなり、購入者自身も総支払額を減らせるメリットがあるのです。

額は多いほど良いですが、数万円〜十万円程度でも用意できれば印象は大きく違います。無理のない範囲で頭金を準備しておくとよいでしょう。

自社ローンでは、保証人の存在が審査通過率に影響します。もしあなたの保証人候補が高収入で安定した職業についていれば、その人を保証人に立てることで審査に有利に働きます。

保証人がいると「万一本人が払えなくなっても代わりに支払ってくれる人がいる」と安心材料となり、販売店もローンを承諾しやすくなるのです。両親や配偶者など頼める身近な人がいれば協力を仰ぎましょう。

保証人になってくれる人がいない場合、業者によっては保証会社(有料)を利用できる場合もありますが、いずれにせよ保証人の存在は心強い要素です。

まとめ

カーリースに関してのエキスパート集団です。カーリースに関する様々な疑問にお答えしていきます。