自社ローンは名前にローンと付きますが、仕組みは費用の分割払いです。販売店が車の購入費用を立て替える形で成り立っているものです。

このケースでは、顧客からの払い遅れや滞納といったリスクが生じるため、販売店からGPS付きの車を提供される可能性があります。販売店はGPS付きの車を提供することで、もし顧客からの支払いが滞ってもGPSなどの情報をもとに、速やかに車の回収を行い、不正利用や転売も防げます。

一方、顧客が自社ローンでGPS付きの車を買う時、総支払額を抑えられるため魅力の1つとなります。

この記事では、GPS付き自社ローンに関する基本とそのメリット・デメリットを解説します。

- GPS付き自社ローンは、従来の自社ローンより車をお得に購入できます。

- 保証人がいなくてもGPS付き自社ローンを組むことが可能です。

- 長期間にわたる分割払いができ、月々の家計負担を大幅に減らせます。

- 自社ローンの滞納が続くと、販売店からリモート操作でエンジンを止められ、車の利用を制限されることがあります。

- 自社ローンの支払いが滞りそうな時は、早めに販売店へ連絡しましょう。

自社ローンで滞納すると遠隔操作でエンジンを停止させられることがある

金融機関や信販会社でカーローンを組めない人にとって自社ローンは車を手に入れるための1つの方法です。自社ローンの魅力は審査基準のハードルが低かったり、金利がなかったりする点です。

しかし、自社ローンで買うにあたって、車にGPSを設置する必要があるケースがみられます。ここでは、GPSの設置対象になるケースやGPSの役割について見ていきましょう。

GPS付き自社ローンとは?

販売店が展開する自社ローンでは、販売する車にGPSを取り付けるケースがあります。

読み進める上で安心いただきたいのは、自社ローンの契約がGPSの設置を義務付けられていたり、必須条件だったりするわけではないということです。取り付け対象となるのは、販売店ごとのローンの条件やローン審査時に今の収入状況の安定性が欠けると判断された場合です。

GPSが付くことで顧客はプライバシーに対して不安を抱くかもしれませんが、販売店は顧客の払い遅れや滞納リスクに備えるため付けており、支払いの滞りがない限りGPS機能を使うことはありません。

なお、GPSが付いた車になると総支払額が減ったり、審査ハードルが大幅に緩和されたりといったメリットがあります。

GPSの主な機能は次の3つです。

車両の現在地をタイムラグなく確認できます。

顧客からの返済が滞った時に、販売店側で車の利用を制限させることが可能です。

車両の利用状況が分かり、不正利用がないかを確認できます。

販売店はGPSの情報をもとに、自社ローンで提供している車の状況を必要に応じて確認することが可能です。

販売店がGPS設置を採用するメリットは、顧客からの支払いが滞った時に、速やかに車の位置情報を特定し、迅速に車の引き上げができる点でしょう。

GPSの取り付けは前述のとおり、義務でも必須条件でもなく、販売店でのローンの審査をもとに判断されます。

自社ローンは販売店の独自基準で審査がされます。また、信用情報の取得はほぼないため、金融機関などでローンが組めない人が車を買うときに使いやすいローンです。

一方で、そのような人に車を販売する際、販売店側には払い遅れや滞納されるといったリスクが生じます。販売店は支払い金の回収リスクに備えるために、現在の収入状況や支払い面が不安定な顧客の車に対してGPSを設置することがあります。

販売店がGPSを付ける理由

自社ローンは金利がかからずに、分割支払いができる仕組みです。返済中は販売店が車の購入金額を立て替えている状態です。

もし、顧客からの支払いが滞り、回収できなくなってしまったら、販売店は損失回避のため早期に車を回収する必要があります。そこで重要になるのがGPSです。

ここからは、販売店がGPSを付ける理由とその使い方について見ていきましょう。

1つ目の理由は滞納リスクを回避するためです。前述のとおり、自社ローンを活用する顧客の中には現在の収入状況や支払い面が不安定な人もいます。そのような人が自社ローンで車を買った時、販売店に生じる最も大きなリスクはお金が回収不可能になることです。

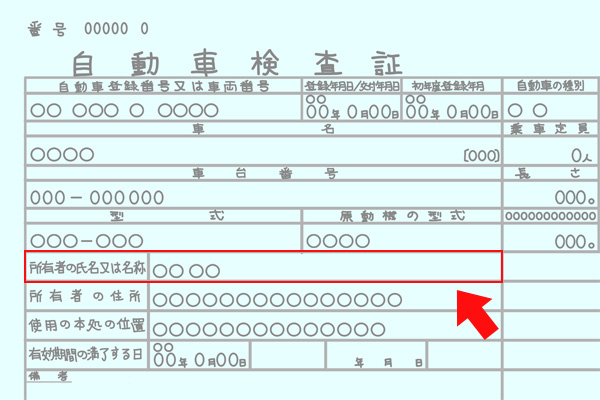

自社ローン完済前の車の所有者は販売店です。顧客が車を無断で手放したり、予期せぬ盗難に遭ってしまったりしたら、販売店は大きな損失を被ってしまいます。

このような時にGPSの情報を利用し、車両の追跡から回収までの時間を大幅に短縮することで、損失リスクを回避できます。

2つ目の理由は車の位置情報の確認を可能にするためです。もし、顧客が返済金を滞納したり、払えなくなったりしたら、販売店は未払い金を回収できなくなる可能性があるでしょう。

顧客の返済金滞納が続いたとき、販売店は速やかに車の引き上げに対応できるよう車の位置情報を特定しておく必要があります。車両位置を正確に把握し迅速な車両回収を実現することで、販売店側は損失リスクの発生を防げるでしょう。

このように販売店はもしもに備えて損失リスク回避のための体制を整えています。

3つ目の理由はリモート操作でエンジンを止められるようにするためです。顧客からの払い遅れや滞納が生じた時、販売店は必要に応じてGPSの機能を使い、リモートでエンジンを停止させます。

車を所有する人は日常生活での足として利用する人が大半だと思われます。もし、利用制限をかけられてしまったら、車が生活の必須アイテムである人への影響は大きいでしょう。

顧客が滞納してしまったからといって、販売店がリモート操作でエンジン停止対応をいきなり取ることはありません。返済金の滞納が続き、販売店からの電話やメールに応答しないでいると、このような形で支払い催促を促してくることもあるでしょう。

4つ目の理由は犯罪行為の防止です。自社ローンで車を買うケースでは、ローン完済までの所有者は販売店です。

しかし、中にはローン完済前に無断で車を転売してしまうなどといった事例も少なくありません。そのため、販売店は所有する車が不正に利用されたり、転売されたりして損害を被らないようリスク回避策を講じる必要があります。

販売店は犯罪に巻き込まれないために、GPSや遠隔制御装置を活用して車の回収を図ります。

販売店のリスク回避策の1つであり、返済金の滞納などがなければ顧客が日常生活で車を利用する上でのデメリットはありません。

例えば、通勤や家族の送り迎えで車が必要な人にとっては生活への影響が大きいと考えられます。そのような事態にならないよう、利用者は返済が滞らないよう無理のない返済計画を立てて返済することが重要です。

自社ローンを滞納したときの販売店の対応

自社ローンの未払い金回収が滞ってくると販売店は損失回避のために、ステップを踏んで対応を強化します。始めのうちは販売店からの支払い確認といった連絡ですが、債務者である顧客が誠実に対応しなければ、販売店側も厳しい対応に移行していかねばなりません。

ここでは、自社ローンの滞納が続いた時の販売店の対応について見ていきましょう。

自社ローンの支払いが遅れた時、販売店側の最初の対応は支払い確認の連絡です。支払日を数日過ぎてしまった段階では、販売店側も顧客の口座の残高不足などを考慮して、比較的柔らかい対応で支払い日の確認を取ってくるでしょう。

また、先々の支払いが滞らないよう、支払い計画の見直しや毎月の返済額の再設定を提案してくることもあります。

販売店からの連絡を無視し続けたり、支払い確認の連絡で伝えた支払期日を再度過ぎたりしてしまうと、販売店側からの信頼度低下につながってしまうため、当初の支払いが難しくなりそうな時は事前に販売店へ連絡しましょう。

販売店からの連絡を無視したり、支払いを滞納し続けたりすると、販売店の次の対応はリモートでのエンジン停止です。約3か月近く支払い催促の連絡に対応しなかったり、滞納が続いたりすると、販売店は車の利用を制限するためにエンジン停止措置を取ります。

ただし、顧客側が滞納分の支払いをきちんと対応するか、いつまでになら支払いが可能かを納得できる理由をもって説明できれば、エンジン停止措置を解除してもらえるかもしれません。

車が生活に欠かせない人は、滞納してしまったら、早急に滞納分の返済をどうするか、先々の支払い計画を見直しましょう。

最初の滞納から6カ月を超えると、販売店は車の所有権を債権回収会社へ譲渡することを検討します。販売店が車の所有権を債権回収会社へ譲渡すると、今後の返済金回収については新たな債権者である債権回収会社から連絡がくるでしょう。

この段階に入ると、これまでの販売店からの支払い催促より、厳しい取り立てや返済への圧力が強まる可能性が高くなります。

最初の滞納から10カ月を超えると、債券回収会社は法的手段へと移行します。

法的な手段とは、裁判所を通じて公式な支払い督促状が発行されることです。この督促状は法的効力をもつため、債務者である車の利用者は指定された期間内に滞納金を支払うか、異議申し立てをしなければなりません。

督促状を受け取った後に何も対応せずにいると裁判所による手続きが進められ、強制執行などの法的措置が取られてしまう可能性が高いと言えます。

滞納が10カ月を超えて裁判所からの支払い督促状などにも対応せずに長期間の滞納が続くと、裁判所の命令で債務者の財産が差し押さえられることがあります。

差し押さえの対象としては、車はもちろんのこと、給料や預金、株式、不動産など生活する上で必要最低限以外のものは、基本的に差し押さえ対象です。

自社ローンの滞納による財産の差し押さえは、個人の信用情報に登録される可能性もあります。信用情報に登録されてしまうと、今後の金融機関や信販会社でのローンを組むことが難しくなるため、督促状を受け取った時は迅速な対応を進めましょう。

顧客が長期間にわたり滞納を続けると、車両の引き上げが実施されます。

引き上げ作業時には、人が必要になるためその人件費や交通費がかかり、おおよそ10万円前後になるのが一般的です。これらの費用は、最終的に債務者が支払わなければなりません。

自社ローンを滞納してしまうと、車が回収されるだけでなく、回収作業にかかる費用がかかる他、販売店との信頼関係もなくなってしまいます。そのため、自分の支払い能力に見合った車を選び、計画的な支払いをしましょう。

販売店は一定期間の滞納が続いた車の利用者に対して、GPSや遠隔制御装置を用います。ただし、車の位置情報を正確に把握し、その車が安全な場所に停車している状態でのみエンジン停止は実施され、安全性は十分に配慮されています。

GPS付き自社ローンのメリット

GPS付き自社ローンは販売店側の損失回避のための対応策の1つです。GPSの設置が販売店にのみメリットがあるのかというと、そうではありません。

ここでは、GPS付き自社ローンを利用することのメリットについて見ていきましょう。

1つ目のメリットは、GPS付きを選択するとが安く車を買うことが可能です。

GPS付きであれば、もし顧客が返済金を滞納して音信不通になってしまっても、GPSから位置情報を取得したり、遠隔制御装置でエンジンを止めたりすることで、損失リスクを回避できる確率が上がると言えます。そのため、販売店が支払いリスクを低減できる分、支払い総額に還元することで、顧客は2割から3割安く車を買えます。

金融機関や信販会社の審査が通らず、自社ローンでの車購入を検討する人は、さらにお得に購入するためにGPS付き自社ローン活用の検討がおすすめです。

2つ目のメリットは、ローン審査が通りやすいことです。

自社ローンは金融機関や信販会社と違い金利がかからなかったり、信用情報の取得が不要だったりします。

金融機関や信販会社は過去の金融事故情報などの有無で個人の信用度を図ります。一方で、販売店は独自基準や現在の収入状況を重視する傾向にあるため、支払い計画に無理がなければ審査は通りやすいでしょう。

さらに前述のとおり、従来の自社ローンより総支払額が抑えられるため、収入が低い人でも審査通過のハードルは低いと言えるでしょう。

3つ目のメリットは、分割払い期間を長期化できることです。

従来の自社ローンは12回から最大36回までの設定ができます。支払い期間に変えて考えると、1年から3年の間での完済が必要です。

一方でGPS付き自社ローンでは、86回から最大120回までの設定ができます。支払い期間に変えると7年から最長10年までに支払い期間を延長でき、月々の返済額を大幅に減らすことが可能です。

GPS付きの自社ローンにすることで総支払額を抑え、さらに長期間の分割払いを選択すると、月々の家計への負担を減らした支払い計画を立てられるでしょう。

4つ目のメリットは保証人なしでも契約できるケースが多いことです。

従来の自社ローンは組む時に保証人の設定や、頭金の支払いが契約条件に含まれます。一方で、GPS付き自社ローンは販売店が未払い金を回収できないリスクが下がるため、保証人を設定しなくても契約できるケースもあります。

金融機関や信販会社のカーローンは信用情報をもとに審査するため、保証人の設定はあまり求められませんが、過去に金融事故を起こした事実が信用情報に残っていると、カーローンを組むことはほぼできません。

保証人の設定が難しく、金融機関や信販会社のカーローンを利用できない人にとって、GPS付きの車を選び自社ローンで車を買うことは有効な方法の1つと言えるでしょう。

早めに相談することで、販売店側から顧客に合った返済計画の見直しや支払い条件の変更を提示してくれる可能性もあるでしょう。

GPS付き自社ローンのデメリット

GPS付き自社ローンを利用することのメリットをいくつか紹介してきましたが、反対にデメリットもあるため注意が必要です。

ここでは、GPS付き自社ローンを利用するデメリットについて、見ていきましょう。

1つ目のデメリットは、GPS設置の手数料がかかることです。

GPSや遠隔制御装置は車に元々備わっているわけではないため、設置作業に工賃がかかります。設置作業に8万円から15万円かかるのが一般的です。

また、販売店によっては、GPS使用料が毎月の支払いに上乗せで数千円程度かかることがあります。そのため、GPSの設置費用と利用料は思わぬ費用の発生と言えるかもしれません。

2つ目のデメリットは、納車までに時間がかかる可能性があることです。

従来の自社ローンで車を購入する場合はそのまま車が納品されるため、車の在庫があれば納車に時間がかかりません。

一方で、GPS付きの自社ローンで購入する時は、前述のとおり、車にGPSを設置するための作業が発生するため、通常より納車に時間がかかります。

3つ目のデメリットは、ローンを完済するまでは所有権が顧客に移らないことです。

金融機関などのカーローンは、車の購入者が金融機関からお金を借り入れ、そのお金で車を購入するため、車の所有権は購入者にあります。

一方で、自社ローンはGPS付きやGPS無しに関わらず、所有権は販売店にあります。自社ローンは名前にローンと付きますが、仕組みは費用の分割払いです。そのため、販売店がその費用を立て替える形で成り立っています。

気を付けたい点は、ローン完済までは車の所有権がないため、販売店に無断で売却などはできないことです。

まとめ

カーリースに関してのエキスパート集団です。カーリースに関する様々な疑問にお答えしていきます。